Το δολάριο καταρρέει

Το δολάριο καταρρέει – Επτά κρίσιμοι δείκτες αναβοσβήνουν… κόκκινο

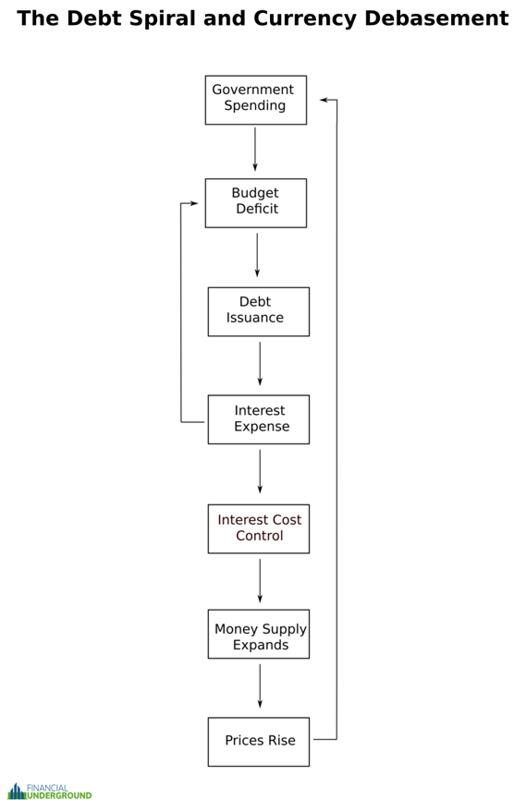

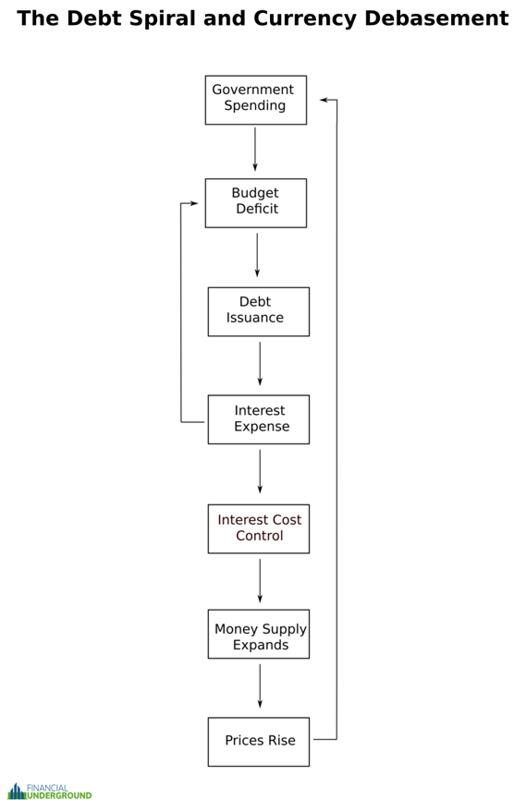

Oι ΗΠΑ βυθίζονται ολοένα και

περισσότερο σε μια θανάσιμη σπείρα χρέους

Επτά βασικοί δείκτες έχουν

τεθεί στο επίκεντρο όσων εξετάζουν οι επενδυτές, καθώς οι ΗΠΑ βυθίζονται

ολοένα και περισσότερο σε μια θανάσιμη σπείρα χρέους που θα κορυφωθεί

με την κατάρρευση του δολαρίου.

Οι εν λόγω δείκτες είναι οι εξής:

Δείκτης #1: Ομοσπονδιακά ελλείμματα προϋπολογισμού

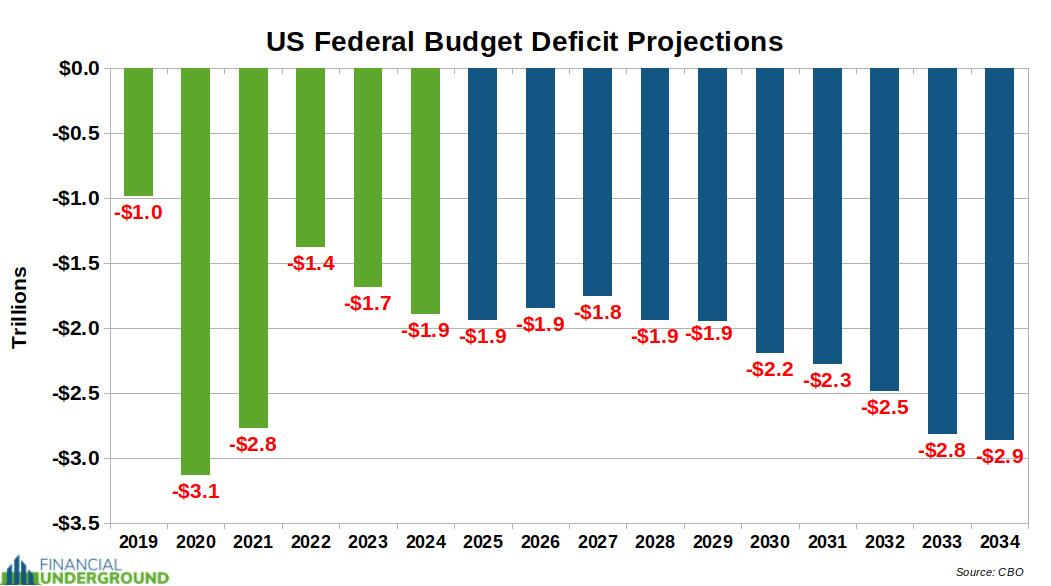

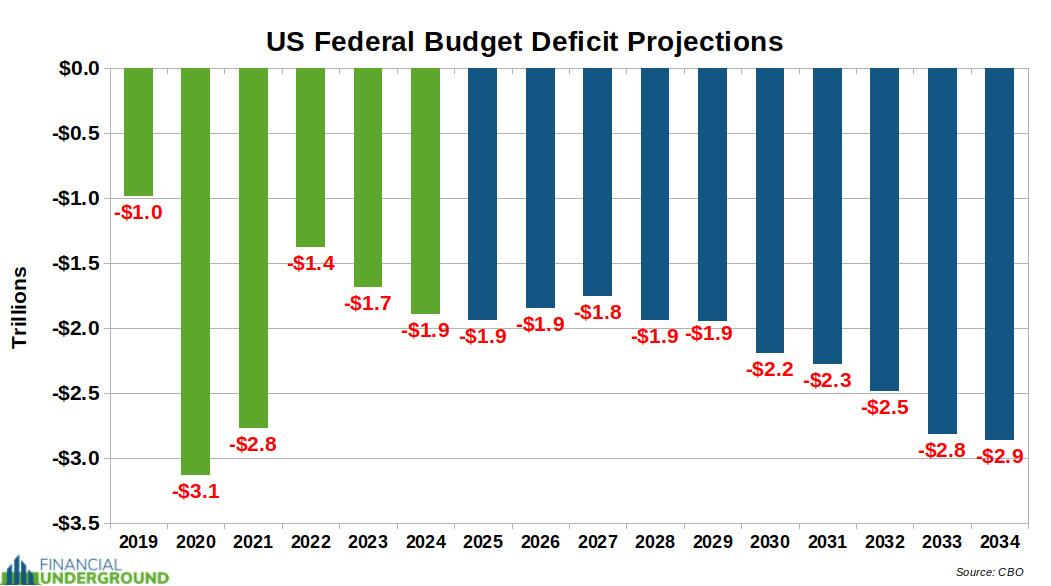

Το παρακάτω διάγραμμα δείχνει τα πραγματικά και τα προβλεπόμενα ελλείμματα του ομοσπονδιακού προϋπολογισμού.

Είναι σημαντικό να σημειωθεί ότι οι προβλέψεις έχουν ως προϋπόθεση πως δεν θα υπάρξουν πόλεμοι, υφέσεις ή άλλα γεγονότα που αυξάνουν τις ομοσπονδιακές δαπάνες.

Ακόμη και με αυτή τη ρόδινη και μη ρεαλιστική πρόβλεψη, η κυβέρνηση των ΗΠΑ προβλέπεται να σωρεύσει έλλειμμα άνω των 22 τρισεκατομμυρίων δολαρίων τα επόμενα δέκα χρόνια, το οποίο θα πρέπει να χρηματοδοτηθεί με την έκδοση περισσότερων χρεών.

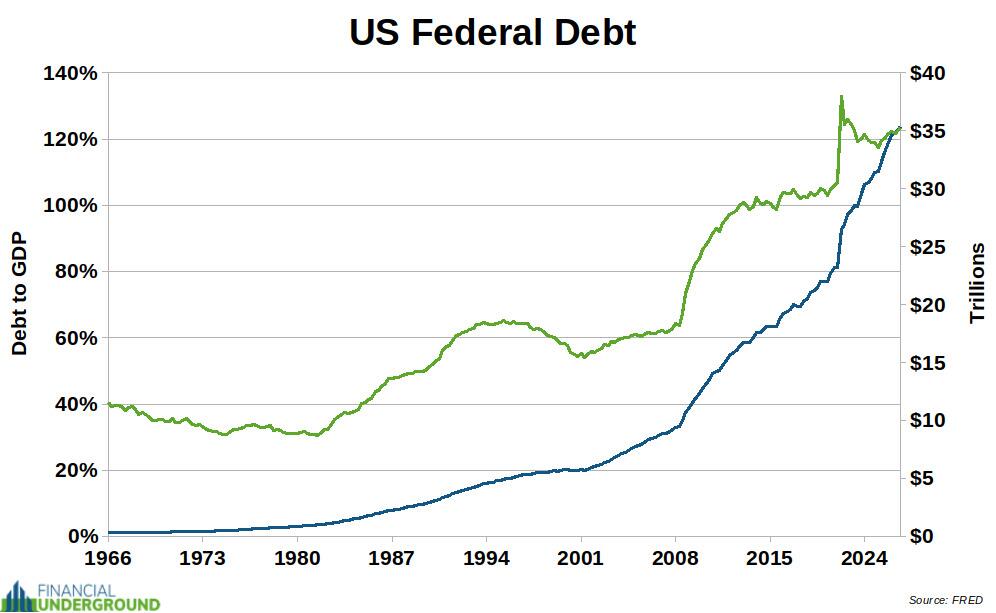

Δείκτης #2: Το Ομοσπονδιακό Χρέος

Το ομοσπονδιακό χρέος έχει ξεπεράσει τα 35 τρισεκατομμύρια δολάρια, αντιπροσωπεύοντας περισσότερο από το 123% του ΑΕΠ.

Είναι σημαντικό να θυμόμαστε ότι το ΑΕΠ είναι ένα ελαττωματικό στατιστικό.

Για παράδειγμα, υπολογίζει τις κρατικές δαπάνες ως θετικά.

Ένας πιο ειλικρινής δείκτης θα θεωρούσε τις κρατικές δαπάνες ως μεγάλο αρνητικό, καθώς επιτείνει τη σπείρα του χρέους.

Στις ΗΠΑ, οι κρατικές δαπάνες αντιπροσωπεύουν τουλάχιστον το 37% του ΑΕΠ.

Αυτό σημαίνει ότι το χρέος σε σχέση με την παραγωγική οικονομία που τη στηρίζει είναι πολύ υψηλότερο από ό,τι πιστεύουν οι περισσότεροι.

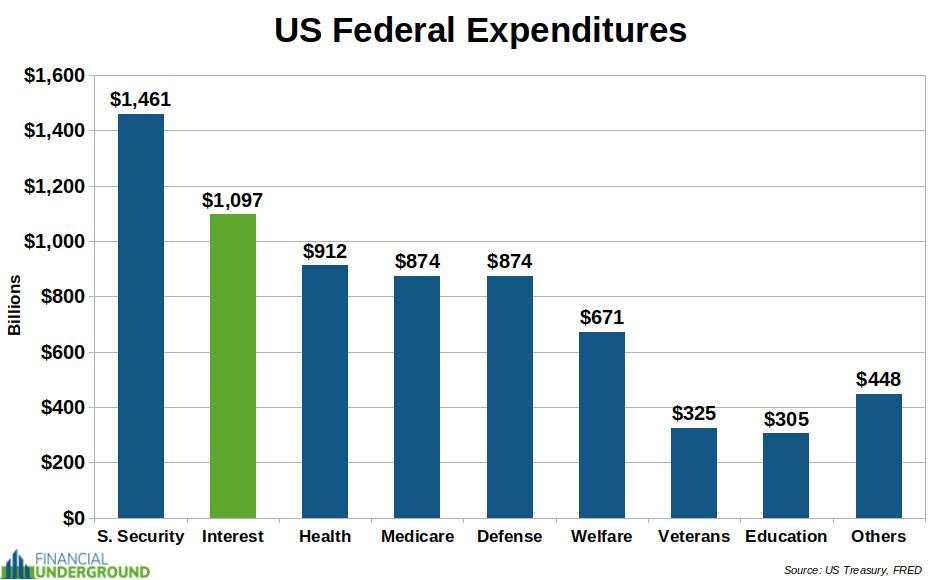

Δείκτης #3: Οι ομοσπονδιακές δαπάνες τόκων

Οι ετήσιοι τόκοι για το ομοσπονδιακό χρέος ξεπέρασαν το 1 τρισεκατομμύριο δολάρια για πρώτη φορά φέτος και εκτοξεύονται υψηλότερα.

Το κόστος των τόκων για το ομοσπονδιακό χρέος είναι ήδη η δεύτερη μεγαλύτερη δαπάνη της κυβέρνησης των ΗΠΑ - μεγαλύτερη ακόμη και από τον αμυντικό προϋπολογισμό.

Οι δαπάνες τόκων πρόκειται να ξεπεράσουν την Κοινωνική Ασφάλιση και να γίνουν η ΜΕΓΑΛΥΤΕΡΗ ομοσπονδιακή δαπάνη τους επόμενους μήνες.

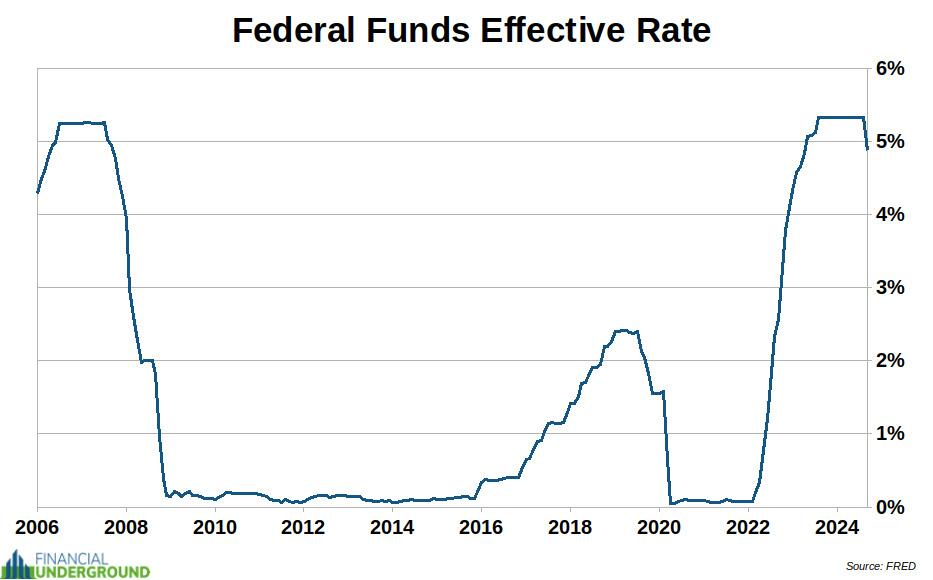

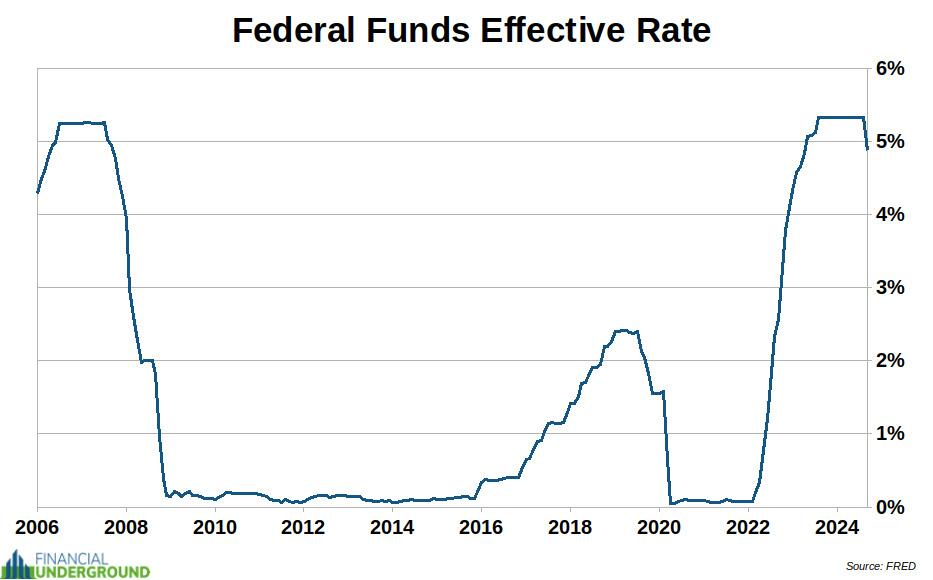

Δείκτης #4: Το επιτόκιο

Στον απόηχο της οικονομικής κρίσης του 2008, η Fed έφερε τα επιτόκια περίπου στο 0% και τα κράτησε εκεί για χρόνια.

Στη συνέχεια, στα τέλη του 2015, ξεκίνησε έναν κύκλο αύξησης επιτοκίων που διήρκεσε μέχρι την κρίση των repo στα τέλη του 2019.

Μετά το ξέσπασμα της μαζικής ψύχωσης του Covid στις αρχές του 2020, η Fed μείωσε τα επιτόκια ξανά στο 0%.

Στη συνέχεια, ο πληθωρισμός έφτασε σε υψηλά 40 ετών το 2022, αναγκάζοντας τη Fed σε έναν άλλο κύκλο αύξησης των επιτοκίων, έναν από τους πιο απότομους στην ιστορία.

Σε μόλις 18 μήνες, η Fed αύξησε τα επιτόκια από περίπου 0% σε πάνω από 5%.

Η Fed έχει πλέον επιστρέψει στη νομισματική χαλάρωση και τις μειώσεις επιτοκίων χωρίς να έχει νικήσει τον πληθωρισμό.

Αυτό οφείλεται στο γεγονός ότι το αυξανόμενο κόστος των τόκων απειλεί τη φερεγγυότητα της κυβέρνησης των ΗΠΑ και αναγκάζει τη Fed να μειώσει τα επιτόκια και να τα διατηρήσει τεχνητά χαμηλά για να προσπαθήσει να ελέγξει το κόστος των επιτοκίων.

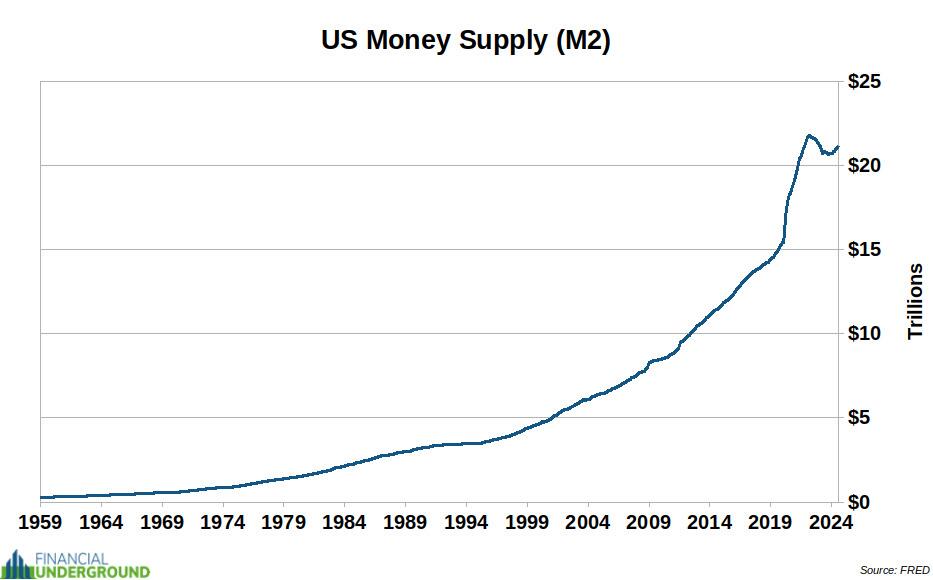

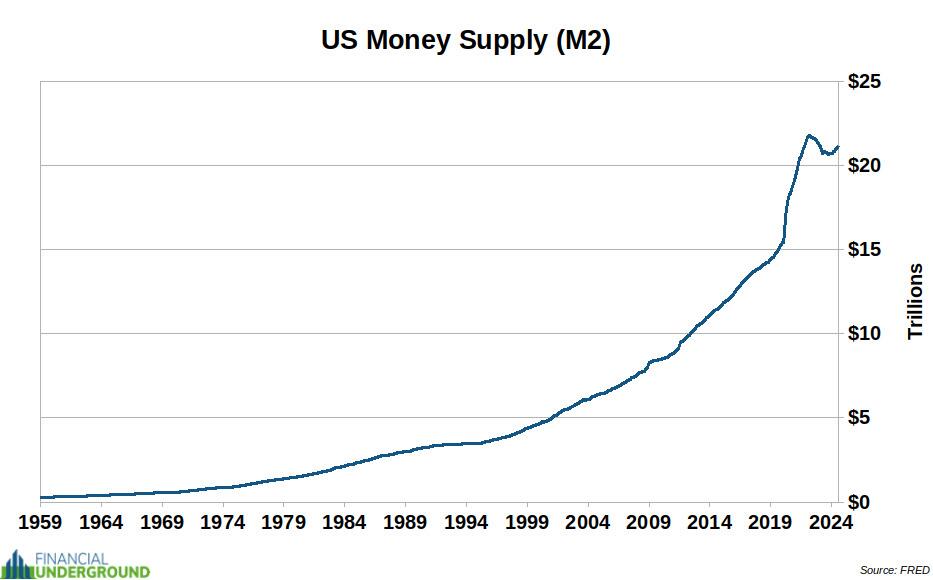

Δείκτης #5: Προσφορά Χρήματος

Το αυξανόμενο κόστος τόκων αναγκάζει τη Fed να εφαρμόσει πολιτικές ελέγχου του κόστους επιτοκίου, οι οποίες διογκώνουν την προσφορά χρήματος.

Αυτά περιλαμβάνουν την αγορά ομολόγων με χρήματα που δημιουργεί η Fed από τον αέρα και παρόμοια μέτρα.

Ανεξάρτητα από το πώς το αποκαλεί η Fed, ο μόνος τρόπος που μπορούν να προσπαθήσουν να ελέγξουν το κόστος των τόκων είναι να διογκώσουν την προσφορά χρήματος.

Θυμηθείτε, η Fed έχει μόνο δύο εργαλεία στην εργαλειοθήκη της: υποτίμηση νομισμάτων και gaslighting.

Από το 2020, η προσφορά χρήματος στις ΗΠΑ έχει εκτοξευθεί κατά 37%, μια απίστευτη αλλαγή σε τόσο σύντομο χρονικό διάστημα.

Εάν ο πλούτος σας μετά τους φόρους δεν έχει αυξηθεί κατά 37% από το 2020, τότε δεν συμβαδίζετε με τη νομισματική υποβάθμιση της Fed.

Χάνεις έδαφος και βαδίζεις στον δρόμο της δουλοπαροικίας.

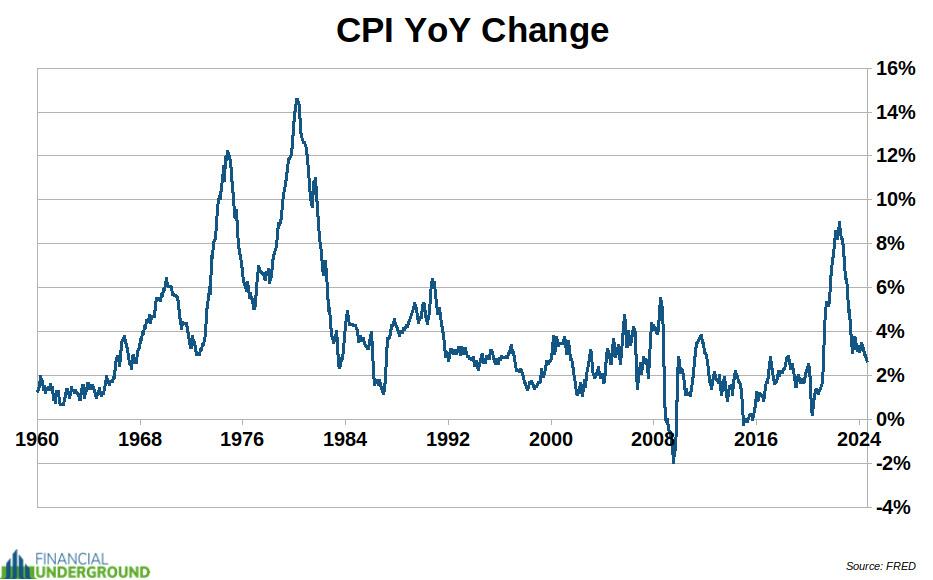

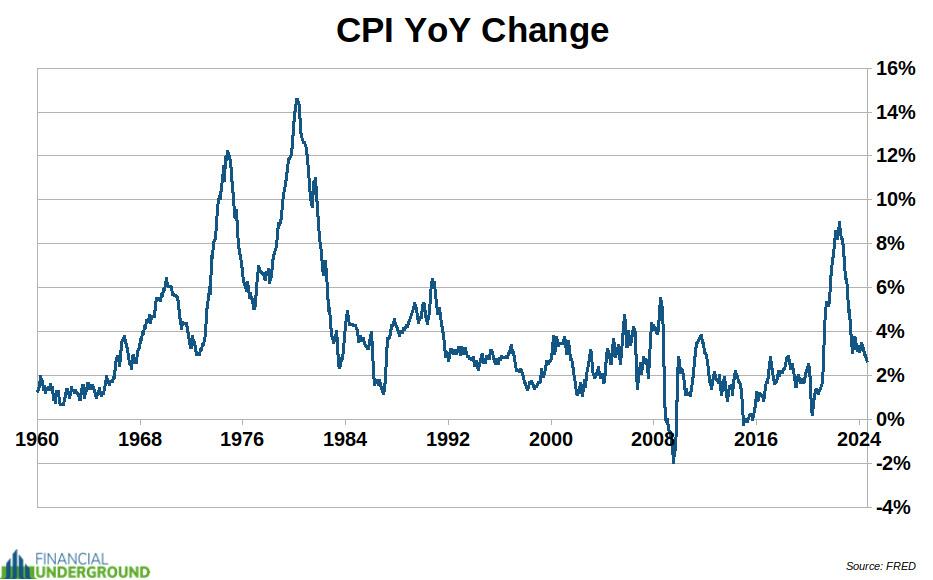

Δείκτης #6: Δείκτης Τιμών Καταναλωτή

Ο Δείκτης Τιμών Καταναλωτή (ΔΤΚ) είναι το πιο πολιτικά χειραγωγημένο στατιστικό στοιχείο σε όλη την κυβέρνηση.

Αυτό λέει κάτι γιατί πολλά κυβερνητικά στατιστικά στοιχεία χειραγωγούνται πλήρως, αλλά ο πληθωρισμός, όπως μετράται με τον ΔΤΚ, είναι ίσως ο πιο χειραγωγημένος δείκτης.

Ο ΔΤΚ είναι ένα καλάθι τιμών που προσπαθεί να μετρήσει τις μέσες μεταβολές των τιμών για 340 εκατομμύρια Αμερικανούς.

Είναι ένα έργο ουτοπία, γιατί κάθε άτομο έχει διαφορετικό καλάθι τιμών.

Σκεφτείτε κάποιον που ζει στη Νέα Υόρκη σε σύγκριση με κάποιον που ζει στην αγροτική Μοντάνα.

Έχουν εντελώς διαφορετικά καλάθια τιμών.

Η χρήση του ΔΤΚ ως μέτρησης των αυξήσεων τιμών για 340 εκατομμύρια ανθρώπους είναι ακόμα πιο παράλογη από τη λήψη της μέσης θερμοκρασίας σε 50 πολιτείες των ΗΠΑ ως σημαντικό στατιστικό στοιχείο για να προσδιορίσει κάποιος τι είδους ρούχα θα πρέπει να φορέσει σήμερα.

Περαιτέρω, η κυβέρνηση πρέπει να επιλέξει τι στοιχεία μπαίνουν στο καλάθι του ΔΤΚ και τις σταθμίσεις τους.

Είναι σαν να αφήνεις έναν μαθητή να βαθμολογήσει τη δική του εργασία.

Εν ολίγοις, ο CPI παραπλανεί την κυβερνητική προπαγάνδα που έχει σκοπό να αποκρύψει τη φρικτή υποβάθμιση του νομίσματος της κυβέρνησης.

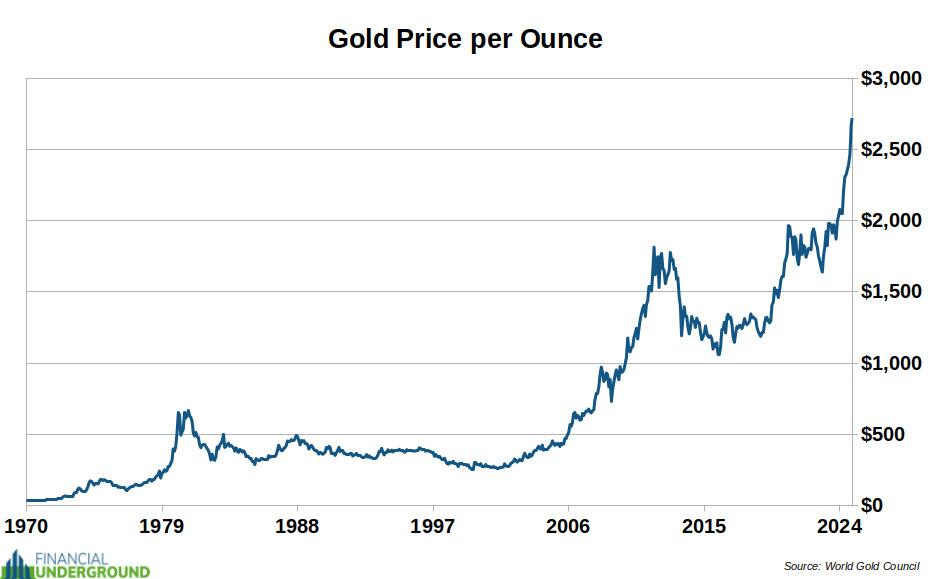

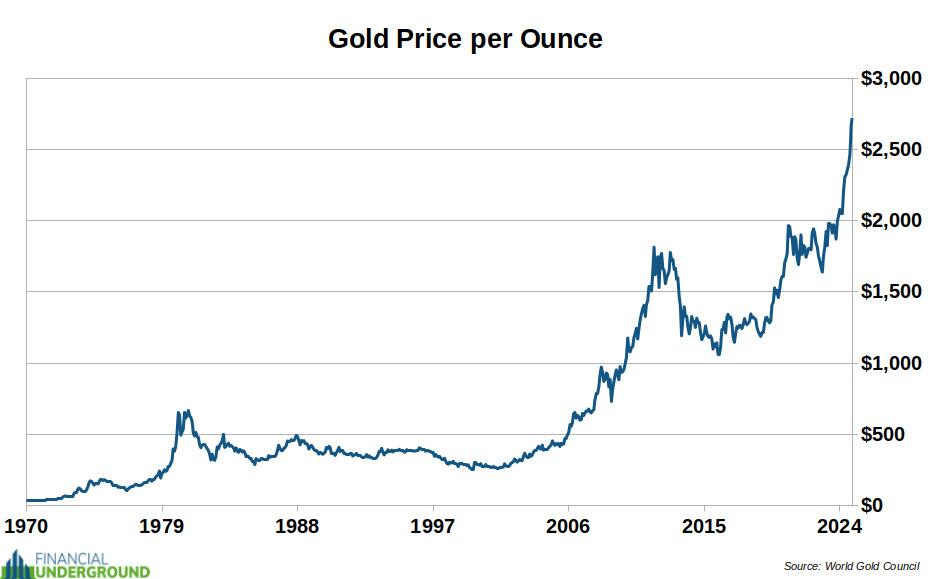

Δείκτης #7: Η τιμή του χρυσού

Ο χρυσός είναι η πιο διαρκής μορφή χρήματος της ανθρωπότητας - για περισσότερα από 5.000 χρόνια - λόγω των μοναδικών χαρακτηριστικών που τον έκαναν πιο κατάλληλο για αποθήκευση και ανταλλαγή αξίας.

Ο χρυσός είναι ανθεκτικός, διαιρετός, συνεπής, βολικός, σπάνιος και το πιο σημαντικό, το «σκληρότερο» από όλα τα φυσικά εμπορεύματα.

Με άλλα λόγια, ο χρυσός είναι το μόνο φυσικό εμπόρευμα που είναι το πιο δύσκολο να παραχθεί (σε σχέση με τα υπάρχοντα αποθέματα) και, επομένως, το πιο ανθεκτικό στην υποτίμηση.

Ο χρυσός είναι άφθαρτος και τα αποθέματά του έχουν συσσωρευτεί εδώ και χιλιάδες χρόνια.

Αυτός είναι ένας λόγος για τον οποίο η αύξηση της νέας προσφοράς χρυσού -συνήθως 1-2% ετησίως- είναι ασήμαντη.

Με άλλα λόγια, κανείς δεν μπορεί να διογκώσει αυθαίρετα την προσφορά.

Αυτό κάνει τον χρυσό εξαιρετικό απόθεμα αξίας και δίνει στο κίτρινο μέταλλο τις ανώτερες νομισματικές του ιδιότητες.

Οι άνθρωποι σε κάθε χώρα του κόσμου εκτιμούν τον χρυσό.

Η αξία του δεν εξαρτάται από καμία κυβέρνηση ή κανέναν αντισυμβαλλόμενο.

Ο χρυσός ήταν πάντα ένα εγγενώς διεθνές και πολιτικά ουδέτερο περιουσιακό στοιχείο.

Αυτός είναι ο λόγος για τον οποίο διαφορετικοί πολιτισμοί σε όλο τον κόσμο χρησιμοποιούν τον χρυσό ως χρήμα εδώ και χιλιετίες.

Από ιστορική άποψη, η χρήση του νομίσματος fiat ως χρήματος είναι μια σχετικά νέα έννοια.

Καθώς ξεθωριάζει, οι άνθρωποι θα ξαναβρούν τα κορυφαία χρήματα του κόσμου: τον χρυσό.

Αυτή η τάση είναι ήδη σε εξέλιξη.

Η τιμή του χρυσού —η οποία ήδη αγγίζει τα υψηλά ρεκόρ— θα εκτιναχθεί στα ύψη καθώς όλα αυτά εξελίσσονται.

Η διατήρηση φυσικών ράβδων χρυσού σε ένα ιδιωτικό μη τραπεζικό θησαυροφυλάκιο σε μια φιλική προς τον πλούτο δικαιοδοσία όπως η Σιγκαπούρη, η Ελβετία ή τα νησιά Κέιμαν είναι μια καλή ιδέα.

www.bankingnews.gr

Οι εν λόγω δείκτες είναι οι εξής:

Δείκτης #1: Ομοσπονδιακά ελλείμματα προϋπολογισμού

Το παρακάτω διάγραμμα δείχνει τα πραγματικά και τα προβλεπόμενα ελλείμματα του ομοσπονδιακού προϋπολογισμού.

Είναι σημαντικό να σημειωθεί ότι οι προβλέψεις έχουν ως προϋπόθεση πως δεν θα υπάρξουν πόλεμοι, υφέσεις ή άλλα γεγονότα που αυξάνουν τις ομοσπονδιακές δαπάνες.

Ακόμη και με αυτή τη ρόδινη και μη ρεαλιστική πρόβλεψη, η κυβέρνηση των ΗΠΑ προβλέπεται να σωρεύσει έλλειμμα άνω των 22 τρισεκατομμυρίων δολαρίων τα επόμενα δέκα χρόνια, το οποίο θα πρέπει να χρηματοδοτηθεί με την έκδοση περισσότερων χρεών.

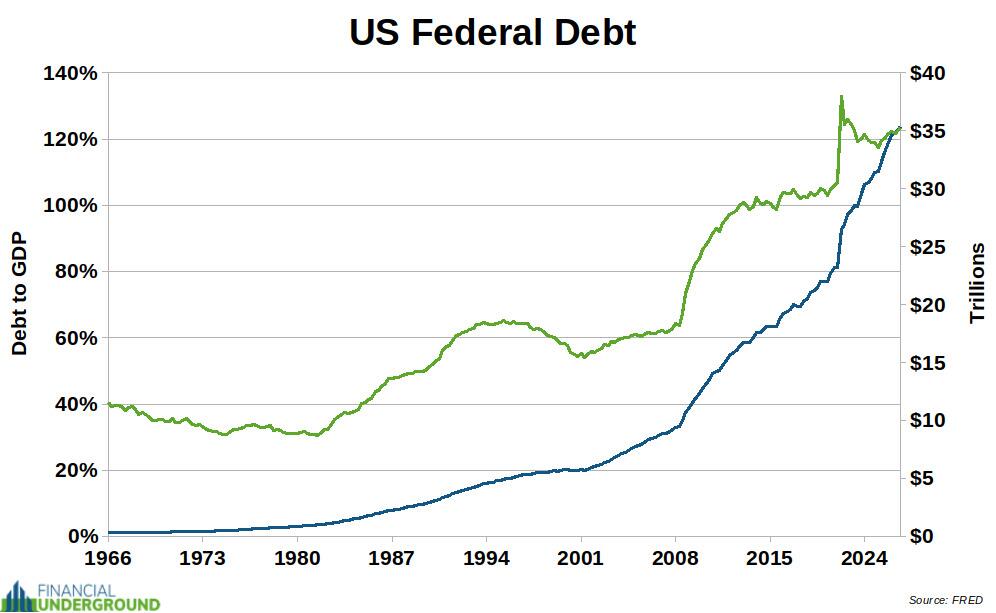

Δείκτης #2: Το Ομοσπονδιακό Χρέος

Το ομοσπονδιακό χρέος έχει ξεπεράσει τα 35 τρισεκατομμύρια δολάρια, αντιπροσωπεύοντας περισσότερο από το 123% του ΑΕΠ.

Είναι σημαντικό να θυμόμαστε ότι το ΑΕΠ είναι ένα ελαττωματικό στατιστικό.

Για παράδειγμα, υπολογίζει τις κρατικές δαπάνες ως θετικά.

Ένας πιο ειλικρινής δείκτης θα θεωρούσε τις κρατικές δαπάνες ως μεγάλο αρνητικό, καθώς επιτείνει τη σπείρα του χρέους.

Στις ΗΠΑ, οι κρατικές δαπάνες αντιπροσωπεύουν τουλάχιστον το 37% του ΑΕΠ.

Αυτό σημαίνει ότι το χρέος σε σχέση με την παραγωγική οικονομία που τη στηρίζει είναι πολύ υψηλότερο από ό,τι πιστεύουν οι περισσότεροι.

Δείκτης #3: Οι ομοσπονδιακές δαπάνες τόκων

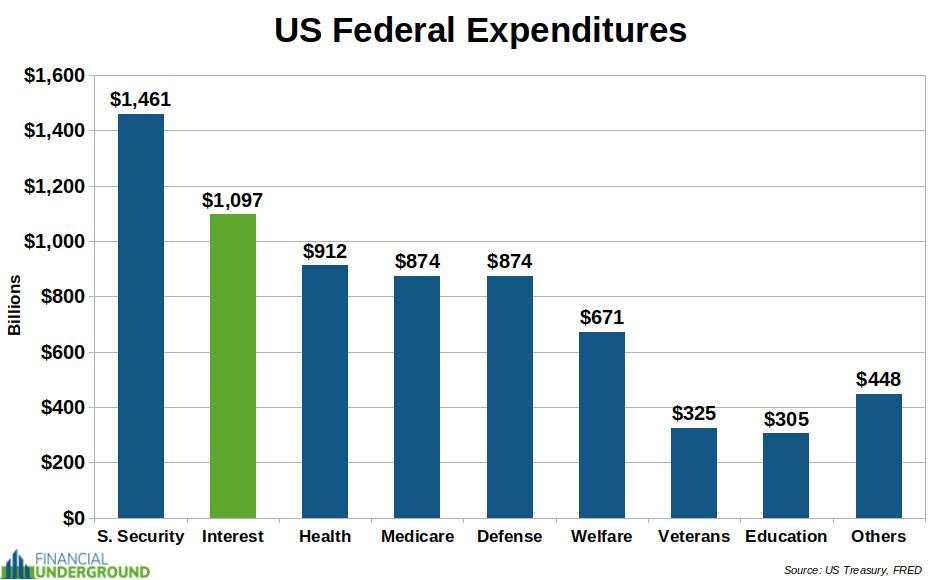

Οι ετήσιοι τόκοι για το ομοσπονδιακό χρέος ξεπέρασαν το 1 τρισεκατομμύριο δολάρια για πρώτη φορά φέτος και εκτοξεύονται υψηλότερα.

Το κόστος των τόκων για το ομοσπονδιακό χρέος είναι ήδη η δεύτερη μεγαλύτερη δαπάνη της κυβέρνησης των ΗΠΑ - μεγαλύτερη ακόμη και από τον αμυντικό προϋπολογισμό.

Οι δαπάνες τόκων πρόκειται να ξεπεράσουν την Κοινωνική Ασφάλιση και να γίνουν η ΜΕΓΑΛΥΤΕΡΗ ομοσπονδιακή δαπάνη τους επόμενους μήνες.

Δείκτης #4: Το επιτόκιο

Στον απόηχο της οικονομικής κρίσης του 2008, η Fed έφερε τα επιτόκια περίπου στο 0% και τα κράτησε εκεί για χρόνια.

Στη συνέχεια, στα τέλη του 2015, ξεκίνησε έναν κύκλο αύξησης επιτοκίων που διήρκεσε μέχρι την κρίση των repo στα τέλη του 2019.

Μετά το ξέσπασμα της μαζικής ψύχωσης του Covid στις αρχές του 2020, η Fed μείωσε τα επιτόκια ξανά στο 0%.

Στη συνέχεια, ο πληθωρισμός έφτασε σε υψηλά 40 ετών το 2022, αναγκάζοντας τη Fed σε έναν άλλο κύκλο αύξησης των επιτοκίων, έναν από τους πιο απότομους στην ιστορία.

Σε μόλις 18 μήνες, η Fed αύξησε τα επιτόκια από περίπου 0% σε πάνω από 5%.

Η Fed έχει πλέον επιστρέψει στη νομισματική χαλάρωση και τις μειώσεις επιτοκίων χωρίς να έχει νικήσει τον πληθωρισμό.

Αυτό οφείλεται στο γεγονός ότι το αυξανόμενο κόστος των τόκων απειλεί τη φερεγγυότητα της κυβέρνησης των ΗΠΑ και αναγκάζει τη Fed να μειώσει τα επιτόκια και να τα διατηρήσει τεχνητά χαμηλά για να προσπαθήσει να ελέγξει το κόστος των επιτοκίων.

Δείκτης #5: Προσφορά Χρήματος

Το αυξανόμενο κόστος τόκων αναγκάζει τη Fed να εφαρμόσει πολιτικές ελέγχου του κόστους επιτοκίου, οι οποίες διογκώνουν την προσφορά χρήματος.

Αυτά περιλαμβάνουν την αγορά ομολόγων με χρήματα που δημιουργεί η Fed από τον αέρα και παρόμοια μέτρα.

Ανεξάρτητα από το πώς το αποκαλεί η Fed, ο μόνος τρόπος που μπορούν να προσπαθήσουν να ελέγξουν το κόστος των τόκων είναι να διογκώσουν την προσφορά χρήματος.

Θυμηθείτε, η Fed έχει μόνο δύο εργαλεία στην εργαλειοθήκη της: υποτίμηση νομισμάτων και gaslighting.

Από το 2020, η προσφορά χρήματος στις ΗΠΑ έχει εκτοξευθεί κατά 37%, μια απίστευτη αλλαγή σε τόσο σύντομο χρονικό διάστημα.

Εάν ο πλούτος σας μετά τους φόρους δεν έχει αυξηθεί κατά 37% από το 2020, τότε δεν συμβαδίζετε με τη νομισματική υποβάθμιση της Fed.

Χάνεις έδαφος και βαδίζεις στον δρόμο της δουλοπαροικίας.

Δείκτης #6: Δείκτης Τιμών Καταναλωτή

Ο Δείκτης Τιμών Καταναλωτή (ΔΤΚ) είναι το πιο πολιτικά χειραγωγημένο στατιστικό στοιχείο σε όλη την κυβέρνηση.

Αυτό λέει κάτι γιατί πολλά κυβερνητικά στατιστικά στοιχεία χειραγωγούνται πλήρως, αλλά ο πληθωρισμός, όπως μετράται με τον ΔΤΚ, είναι ίσως ο πιο χειραγωγημένος δείκτης.

Ο ΔΤΚ είναι ένα καλάθι τιμών που προσπαθεί να μετρήσει τις μέσες μεταβολές των τιμών για 340 εκατομμύρια Αμερικανούς.

Είναι ένα έργο ουτοπία, γιατί κάθε άτομο έχει διαφορετικό καλάθι τιμών.

Σκεφτείτε κάποιον που ζει στη Νέα Υόρκη σε σύγκριση με κάποιον που ζει στην αγροτική Μοντάνα.

Έχουν εντελώς διαφορετικά καλάθια τιμών.

Η χρήση του ΔΤΚ ως μέτρησης των αυξήσεων τιμών για 340 εκατομμύρια ανθρώπους είναι ακόμα πιο παράλογη από τη λήψη της μέσης θερμοκρασίας σε 50 πολιτείες των ΗΠΑ ως σημαντικό στατιστικό στοιχείο για να προσδιορίσει κάποιος τι είδους ρούχα θα πρέπει να φορέσει σήμερα.

Περαιτέρω, η κυβέρνηση πρέπει να επιλέξει τι στοιχεία μπαίνουν στο καλάθι του ΔΤΚ και τις σταθμίσεις τους.

Είναι σαν να αφήνεις έναν μαθητή να βαθμολογήσει τη δική του εργασία.

Εν ολίγοις, ο CPI παραπλανεί την κυβερνητική προπαγάνδα που έχει σκοπό να αποκρύψει τη φρικτή υποβάθμιση του νομίσματος της κυβέρνησης.

Δείκτης #7: Η τιμή του χρυσού

Ο χρυσός είναι η πιο διαρκής μορφή χρήματος της ανθρωπότητας - για περισσότερα από 5.000 χρόνια - λόγω των μοναδικών χαρακτηριστικών που τον έκαναν πιο κατάλληλο για αποθήκευση και ανταλλαγή αξίας.

Ο χρυσός είναι ανθεκτικός, διαιρετός, συνεπής, βολικός, σπάνιος και το πιο σημαντικό, το «σκληρότερο» από όλα τα φυσικά εμπορεύματα.

Με άλλα λόγια, ο χρυσός είναι το μόνο φυσικό εμπόρευμα που είναι το πιο δύσκολο να παραχθεί (σε σχέση με τα υπάρχοντα αποθέματα) και, επομένως, το πιο ανθεκτικό στην υποτίμηση.

Ο χρυσός είναι άφθαρτος και τα αποθέματά του έχουν συσσωρευτεί εδώ και χιλιάδες χρόνια.

Αυτός είναι ένας λόγος για τον οποίο η αύξηση της νέας προσφοράς χρυσού -συνήθως 1-2% ετησίως- είναι ασήμαντη.

Με άλλα λόγια, κανείς δεν μπορεί να διογκώσει αυθαίρετα την προσφορά.

Αυτό κάνει τον χρυσό εξαιρετικό απόθεμα αξίας και δίνει στο κίτρινο μέταλλο τις ανώτερες νομισματικές του ιδιότητες.

Οι άνθρωποι σε κάθε χώρα του κόσμου εκτιμούν τον χρυσό.

Η αξία του δεν εξαρτάται από καμία κυβέρνηση ή κανέναν αντισυμβαλλόμενο.

Ο χρυσός ήταν πάντα ένα εγγενώς διεθνές και πολιτικά ουδέτερο περιουσιακό στοιχείο.

Αυτός είναι ο λόγος για τον οποίο διαφορετικοί πολιτισμοί σε όλο τον κόσμο χρησιμοποιούν τον χρυσό ως χρήμα εδώ και χιλιετίες.

Από ιστορική άποψη, η χρήση του νομίσματος fiat ως χρήματος είναι μια σχετικά νέα έννοια.

Καθώς ξεθωριάζει, οι άνθρωποι θα ξαναβρούν τα κορυφαία χρήματα του κόσμου: τον χρυσό.

Αυτή η τάση είναι ήδη σε εξέλιξη.

Η τιμή του χρυσού —η οποία ήδη αγγίζει τα υψηλά ρεκόρ— θα εκτιναχθεί στα ύψη καθώς όλα αυτά εξελίσσονται.

Η διατήρηση φυσικών ράβδων χρυσού σε ένα ιδιωτικό μη τραπεζικό θησαυροφυλάκιο σε μια φιλική προς τον πλούτο δικαιοδοσία όπως η Σιγκαπούρη, η Ελβετία ή τα νησιά Κέιμαν είναι μια καλή ιδέα.

www.bankingnews.gr

Post Comment

Δεν υπάρχουν σχόλια

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.