SOS Fed - Κατασχέσεις καταθέσεων

SOS Fed - Κατασχέσεις καταθέσεων – Μόλις το 1,5% από τα 1,5 τρισ. δολ. είναι καλυμμένο – Όλεθρος με σαρωτική τραπεζική κρίση

Βόμβα από Fed για καταθέσεις

– Μόλις το 1,5% από τα 1,5 τρισ. δολ. είναι καλυμμένο – Η επόμενη

τραπεζική κρίση θα τις εξαφανίσει

Με μια πρόσφατη μελέτη της, η Federal Reserve των ΗΠΑ κατέληξε σε ένα συγκλονιστικό συμπέρασμα το οποίο δεν κυριάρχησε στα πρωτοσέλιδα του οικονομικού τύπου:

οι κανονιστικές μεταρρυθμίσεις μετά τη χρηματοπιστωτική κρίση που

στόχευαν τις μεγάλες τράπεζες και είχαν στόχο την αυστηρότερη αποτίμηση

του ρίσκου που αυτές αναλάμβαναν δεν μείωσαν τον κίνδυνο όσον αφορά τη

φερεγγυότητα του τραπεζικού συστήματος.

Στην πραγματικότητα, ο κίνδυνος ο οποίος συνδέεται με τη χρηματοδότηση μέσω καταθέσεων στις μεγάλες τράπεζες έχει αυξηθεί.

Αυτή η τοποθέτηση αμφισβητεί ευθέως το κυρίαρχο αφήγημα ότι « η κεφαλαιοποίηση των μεγάλων τραπεζών είναι σε καλή κατάσταση και αυτές πολύ καλύτερα προετοιμασμένες για να αντιμετωπίσουν μια κρίση σε σχέση με την περίοδο πριν την κρίση του 2008/2009»

Ο νέος δείκτης φερεγγυότητας

Η μελέτη εισάγει έναν νέο, δείκτη φερεγγυότητας που είναι περισσότερος στραμμένος στο μέλλον – τον δείκτη που αφορά το οικονομικό κεφάλαιο (economic capital) – που είναι πιο επικαιροποιημένος και πιο περιεκτικός από τους δείκτες που χρησιμοποιούνται συχνότερα για να μετρούν τη φερεγγυότητα.

Αντί να επικεντρώνεται στο λογιστικό κεφάλαιο, η Fed εκτιμά το οικονομικό κεφάλαιο - το οποίο βγάζει περισσότερο νόημα από την οπτική της διαχείρισης κινδύνου.

Είναι το ποσό κεφαλαίου που μια τράπεζα (ή γενικότερα ένα χρηματοπιστωτικό ίδρυμα) υπολογίζει ότι χρειάζεται για να απορροφήσει πιθανές ζημίες από κινδύνους (πιστωτικούς, από την αγοραία αξία των assets, λειτουργικούς κινδύνους κ.λπ.), ώστε να διασφαλίσει τη φερεγγυότητά της σε ένα δεδομένο επίπεδο εμπιστοσύνης.

Τα τελευταία χρόνια, οι αλλαγές στη λογιστική καταγραφή των στοιχείων στους ισολογισμούς των τραπαζών έχουν καταστήσει ευκολότερο για τις μεγάλες τράπεζες να αποκρύπτουν την πραγματική τους χρηματοοικονομική κατάσταση.

Για παράδειγμα, πρόσφατα μια αλλαγή κανονισμού που μπορεί να επιτρέψει σε μεγάλους οργανισμούς να καλύπτουν προβληματικά δάνεια και πρώιμα σημάδια πίεσης στα χαρτοφυλάκια.

Σύμφωνα με τον ορισμό της για το οικονομικό κεφάλαιο (economic capital), η Fed ενσωματώνει:

• μεταβολές στην αξία των τραπεζών από κινήσεις επιτοκίων και spreads πιστωτικού κινδύνου,

• ζημίες που καταγράφονται στους παραδοσιακούς δεικτες φερεγγυότητας, και

• παραδοχές για το χρονοδιάγραμμα πληρωμών και τη σταθερότητα των καταθέσεων.

Η Fed τώρα υπολογίζει το οικονομικό κεφάλαιο για τις τράπεζες αναδρομικά από το 1997.

Τα ευρήματα θα εκπλήξουν όποιον έχει ακούσει CEOs τραπεζών και ρυθμιστικές αρχές να διαβεβαιώνουν την τελευταία δεκαετία ότι οι μεγάλες τράπεζες είναι καλύτερα «θωρακισμένες» σε σχέση με την περίοδο πριν την κρίση του 2008/2009– συχνά αποδίδοντας τα εύσημα στις επιμελώς σχεδιασμένες μεταρρυθμίσεις μετά την κρίση.

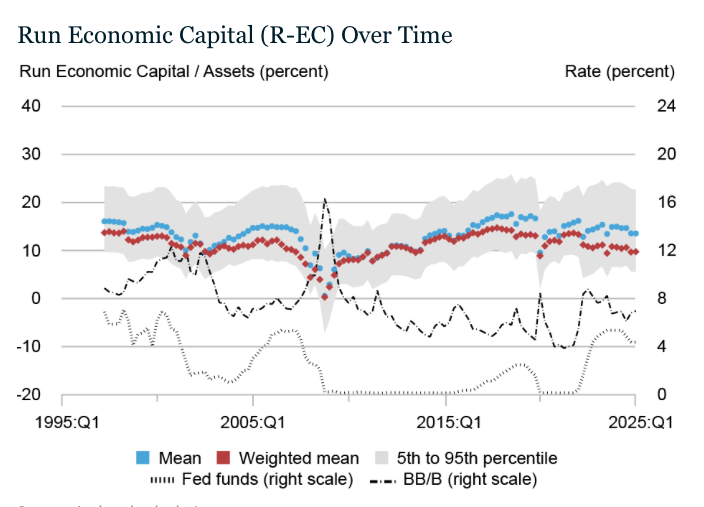

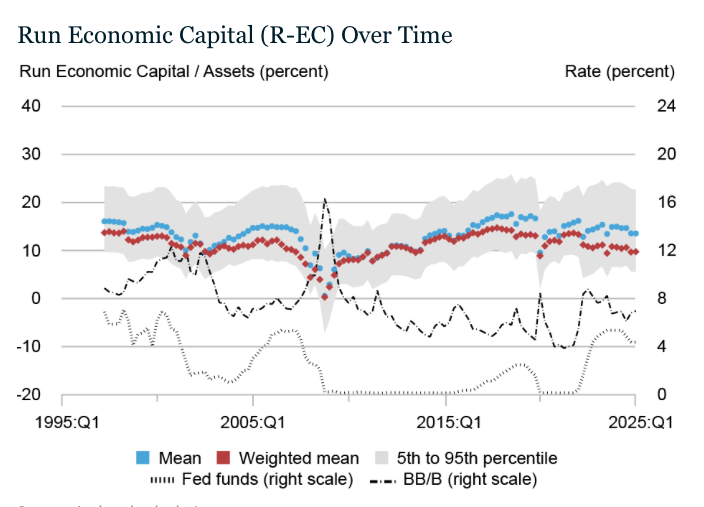

Όπως δείχνει το διάγραμμα, οι κανονιστικές αλλαγές μετά την κρίση για τις μεγάλες τράπεζες δεν φαίνεται να έχουν παράγει ουσιαστικά χαμηλότερο κίνδυνο φερεγγυότητας, ούτε διαχρονικά ούτε σε σύγκριση με μικρότερες τράπεζες.

Σημείωση: Το διάγραμμα δείχνει το economic capital κλιμακωμένο με τα στοιχεία ενεργητικού από το 1997:Q2 έως το 2025:Q1 για όλες τις εμπορικές τράπεζες με ενεργητικό άνω των 50 εκατ. δολαρίων, εξαιρουμένων των trust banks*. Τα μπλε διαμάντια είναι μέσοι όροι, τα κόκκινα διαμάντια είναι μέσοι όροι σταθμισμένοι με στοιχεία ενεργητικού (δηλαδή μεγάλες τράπεζες), και η γκρι σκίαση απεικονίζει το εύρος από το 5ο έως το 95ο εκατοστημόριο. Η διακεκομμένη γραμμή είναι η μέση απόδοση ομολόγων με αξιολόγηση B- και BB.

* Trust banks είναι ειδικές τράπεζες που εκτός από τις κλασικές τραπεζικές υπηρεσίες (καταθέσεις, δάνεια, πληρωμές) παρέχουν και υπηρεσίες διαχείρισης καταπιστευμάτων (trust services).

Τα κόκκινα διαμάντια δείχνουν ότι δείκτης economic capital των μεγάλων τραπεζών δεν έχει βελτιωθεί σε σχέση με τα επίπεδα πριν από τη χρηματοπιστωτική κρίση · στην πραγματικότητα έχει μειωθεί κατά τα τελευταία πέντε περίπου χρόνια.

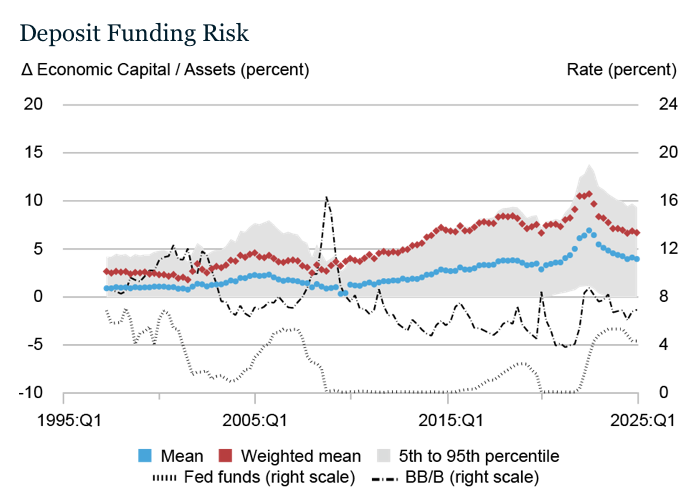

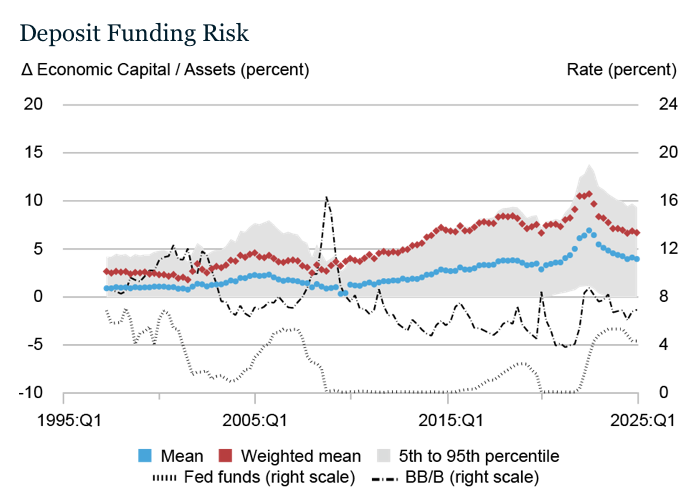

Επιπλέον, ο κίνδυνος χρηματοδότησης μέσω καταθέσεων στις μεγαλύτερες τράπεζες έχει αυξηθεί σημαντικά καθώς αυτές έχουν ενισχύσει την εξάρτησή τους από μη ασφαλισμένες καταθέσεις.

Ως εκ τούτου, με έναν πιο στρεμμένο στο μέλλον, πιο ακριβή και πιο περιεκτικό δείκτη όπως οeconomic capital, οι μεγάλες τράπεζες δεν είναι καλύτερα κεφαλαιοποιημένες από ό,τι πριν την κρίση, και επιπλέον αντιμετωπίζουν υψηλότερο κίνδυνο καταθέσεων.

Οι πολλαπλοί κίνδυνοι για το ενεργητικό

Αλλά τι γίνεται με την πλευρά του ενεργητικού;

Το 2008, η βασική αδυναμία ήταν τα στεγαστικά δάνεια.

Σήμερα, οι ευπάθειες είναι ευρύτερες. Οι μεταρρυθμίσεις στην πιστοληπτική αξιολόγηση και τη ρύθμιση μετά την κρίση βελτίωσαν την ποιότητα των στεγαστικών δανείων, κάνοντάς τα το καλύτερα αποδιδόμενο μεγάλο τμήμα πιστώσεων στις ΗΠΑ

Την ίδια στιγμή, τα ρυθμιστικά πρότυπα σε άλλους τομείς έχουν χαλαρώσει.

Ως αποτέλεσμα, οι τράπεζες τώρα αντιμετωπίζουν ένα ευρύτερο φάσμα κινδύνων, όπως το κύμα λήξεων δανείων σε εμπορικά ακίνητα», αυξανόμενη πίεση σε πιστωτικές κάρτες και δάνεια αυτοκινήτων, ζημίες από μακροπρόθεσμα υποτιμημένα αξιόγραφα και παράγωγα, αυξημένο κίνδυνο default (στάσης πληρωμών) στις επιχειρηματικές χορηγήσεις (C&I), και αδυναμίες στη σκιώσδη τραπεζική

Με λίγα λόγια, οι συνδυασμένες κεφαλαιακές θέσεις των μεγάλων τραπεζών δεν είναι ισχυρότερες από πριν την χρηματοπιστωτική κρίση, και με χειρότερη σύνθεση ενεργητικού, δείχνουν να υφίστανται σημαντική πίεση ακόμα και σε μια σχετικά ήπια μακροοικονομική συγκυρία.

Η σύγκρουση συμφερόντων

Πρέπει να εξηγηθεί πώς φτάσαμε εδώ. Υπάρχει σαφής σύγκρουση συμφερόντων ανάμεσα στη διοίκηση των τραπεζών και τα αντισυμβαλλόμενα μέρη που ενδιαφέρονται για τη χρηματοοικονομική σταθερότητα – ιδιαίτερα οι ιδιώτες καταθέτες.

Τα bonus συνήθως συνδέονται με την απόδοση ιδίων κεφαλαίων (ROE - Return on Equity).

Χαμηλότερο ROE σημαίνει χαμηλότερα bonus, το ύψος των οποίων συχνά είναι πολύ ιλιγγιώδες.

Το ROE ένας βασικός χρηματοοικονομικός δείκτης που δείχνει πόσο κέρδος παράγει μια επιχείρηση σε σχέση με τα ίδια κεφάλαιά της (δηλαδή τα χρήματα που έχουν βάλει οι μέτοχοι - ROE= ΊδιαKεφάλαια/ Kαθαρά Kέρδη)

Το ROE είναι σημαντικό, αλλά άλλοι δείκτες έχουν μεγαλύτερη σημασία σε μια κρίση. (Κάποιοι χρησιμοποιούν ακόμη και 20 δείκτες για να αξιολογούν την υγεία μιας τράπεζας.)

Ωστόσο, οι στόχοι της ανώτατης διοίκησης συχνά αποκλίνουν από τα συμφέροντα των καταθετών.

Για να χειροτερεύσουν τα πράγματα, δεν υπάρχει προσωπική ευθύνη για αποτυχία τράπεζας.

Οι πιο ριψοκίνδυνες δραστηριότητες μπορούν να αυξήσουν το ROE σε περιόδους ανάπτυξης και bull markets – έτσι η διοίκηση εισπράττει bonus.

Αν μια τράπεζα αποτύχει, η χειρότερη συνέπεια συνήθως είναι η απόλυση.

Μόνο οι ρυθμιστικές αρχές μπορούν να περιορίσουν την υπερβολική ανάληψη κινδύνου, και είναι σαφές ότι έχουν επιλέξει μια πιο χαλαρή προσέγγιση.

Χωρίς προστασία οι καταθέσεις

Πολλοί εξακολουθούν να βασίζονται σε προγράμματα ασφάλισης καταθέσεων χωρίς να αναγνωρίζουν τα όρια σχεδιασμού τους.

Τα σύγχρονα συστήματα προστασίας καταθετών παγκοσμίως δημιουργήθηκαν για μεμονωμένες αποτυχίες, όχι για συστημικές κρίσεις.

Το ταμείο του FDIC (Federal Deposit Insurance Corporation - Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων) ανέρχεται περίπου σε 145 δισ. δολάρια έναντι περίπου 1,5 τρισ. ασφαλισμένων καταθέσεων στις ΗΠΑ – λιγότερο από 1,5% κάλυψη – προφανώς ανεπαρκές εφόσον ξεσπάσει η επόμενη κρίση των ΗΠΑ.

Πρόσφατες ακαδημαϊκές μελέτες δείχνουν επίσης ότι η ασφάλιση καταθέσεων μπορεί να αποδυναμώσει την πειθαρχία της αγοράς: αν οι καταθέτες σταματήσουν να παρακολουθούν τις τράπεζες που κρατούν τα χρήματά τους, οι τράπεζες ενθαρρύνονται να αναλαμβάνουν υπερβολικό κίνδυνο.

Δεδομένης της τρέχουσας κεφαλαιακής επάρκειας και ποιότητας ενεργητικού στις μεγάλες τράπεζες, αυτή η έρευνα φαίνεται διορατική.

Τους τελευταίους έξι μήνες, η Fed έχει δημοσιεύσει πολλαπλές αναλύσεις που αναδεικνύουν σημαντικούς κινδύνους για το τραπεζικό σύστημα – που βρισκονται συχνά σε έντονη αντίθεση με αυτά που λένε οι CEOs των τραπεζών.

Έχουμε μελέτες για πιθανό (CRE refinancing wall) κύμα λήξεων δανείων σε εμπορικά ακίνητα, σημαντικές εκροές καταθέσεων, πολύ υψηλά ποσοστά «κακών» φοιτητικών δανείων, αυξανόμενη πίεση στα χρέη σε πιστωτικές κάρτες και δάνεια αυτοκινήτων, και τώρα αυτή την μελέτη για το economic capital στις μεγάλες τράπεζες.

Δεν αποκλείεται το γεγονός ότι η Fed απλώς να προετοιμάζει το έδαφος ώστε αργότερα να πει ότι προειδοποίησε τους ιδιώτες καταθέτες, μεταθέτοντας σε αυτούς την ευθύνη για το πού τοποθέτησαν τις αποταμιεύσεις τους.

Από πολλές πλευρές αναδεικνύεται ότι υπάρχουν περισσότερα μεγάλα προβλήματα στους ισολογισμούς των μεγάλων τραπεζών σε σχέση με τις μικρότερες.

Χιονοστιβάδα κινδύνου χειρότερη απο το 2008

Επιπλέον, σκεφτείτε ότι υπήρχε μόνο ένα βασικό πρόβλημα που προκάλεσε την μεγάλη χρηματοπιστωτική κρίση το 2008, ενώ σήμερα υπάρχουν περισσότερα μεγάλα προβλήματα στους ισολογισμούς των τραπεζών.

Αυτοί οι παράγοντες κινδύνου περιλαμβάνουν: σημαντικά ζητήματα στα εμπορικά ακίνητα, αυξανόμενους κινδύνους στο καταναλωτικό χρέος (πλησιάζοντας τα επίπεδα του 2007), υποτιμημένα μακροπρόθεσμα αξιόγραφα, παράγωγα OTC, υψηλού κινδύνου σκιώδης τραπεζική (στο πλαίσιο της οποίας ο δανεισμός έχει εκραγεί), και αυξημένο κίνδυνο default (κρίσης φερεγγυότητας) στις επιχειρηματικές χορηγήσεις (Credits & Investments)).

Όπως δείχνουν όλα τα στοιχεία, το σημερινό τραπεζικό περιβάλλον παρουσιάζει ακόμη μεγαλύτερους κινδύνους από αυτούς που είδαμε κατά τη διάρκεια της κρίσης του 2008.

Τα OTC παράγωγα (Over-The-Counter derivatives) είναι χρηματοοικονομικά συμβόλαια που διαπραγματεύονται εκτός οργανωμένων χρηματιστηρίων, δηλαδή απευθείας μεταξύ δύο μερών (π.χ. τράπεζας και πελάτη) χωρίς τη διαμεσολάβηση ενός κεντρικού χρηματιστηρίου.

Επιπλέον, αν κάποιος ότι τα τραπεζικά προβλήματα έχουν αντιμετωπιστεί, ότι η περίπτωση της New York Community Bank υπενθυμίζει ότι πιθανόν έχουμε δει μόνο την κορυφή του παγόβουνου.

Η κατάρρευση της Silicon Valley Bank (SVB) τον Μάρτιο του 2023 αποτέλεσε τη μεγαλύτερη τραπεζική αποτυχία στις ΗΠΑ από την παγκόσμια χρηματοπιστωτική κρίση του 2008. Η SVB ήταν η 16η μεγαλύτερη τράπεζα της χώρας και εξυπηρετούσε κυρίως νεοφυείς επιχειρήσεις και τεχνολογικές startups.

Είναι βέβαιο ότι οι λόγοι κατάρρευσης δεν έχουν επιλυθεί.

Είναι πλέον μόνο θέμα χρόνου προτού η υπόλοιπη αγορά αρχίσει να το προσέχει

. Τότε, πιθανότατα θα είναι πολύ αργά για πολλούς κατόχους καταθέσεων.

Ο λογαριασμός στους καταθέτες

Ενας από τους βασικούς λόγους ρίσκου να είναι η τάση του τραπεζικού τομέα για στροφή προς τα bail-ins.

Σε ένα bail-in, όταν μια τράπεζα κινδυνεύει με χρεοκοπία, οι ζημιές καλύπτονται «εσωτερικά», δηλαδή από τους μετόχους και τους πιστωτές της τράπεζας (π.χ. κατόχους ομολόγων, μεγάλους καταθέτες), αντί να χρησιμοποιηθούν δημόσιοι πόροι (όπως συνέβαινε με τα bail-outs).

Την επόμενη χρηματοπιστωτική κρίση κατά τα φαινόμενα δεν πληρώσει το κράτος αλλά οι ιδιώτες καταθέτες.

www.bankingnews.gr

Στην πραγματικότητα, ο κίνδυνος ο οποίος συνδέεται με τη χρηματοδότηση μέσω καταθέσεων στις μεγάλες τράπεζες έχει αυξηθεί.

Αυτή η τοποθέτηση αμφισβητεί ευθέως το κυρίαρχο αφήγημα ότι « η κεφαλαιοποίηση των μεγάλων τραπεζών είναι σε καλή κατάσταση και αυτές πολύ καλύτερα προετοιμασμένες για να αντιμετωπίσουν μια κρίση σε σχέση με την περίοδο πριν την κρίση του 2008/2009»

Ο νέος δείκτης φερεγγυότητας

Η μελέτη εισάγει έναν νέο, δείκτη φερεγγυότητας που είναι περισσότερος στραμμένος στο μέλλον – τον δείκτη που αφορά το οικονομικό κεφάλαιο (economic capital) – που είναι πιο επικαιροποιημένος και πιο περιεκτικός από τους δείκτες που χρησιμοποιούνται συχνότερα για να μετρούν τη φερεγγυότητα.

Αντί να επικεντρώνεται στο λογιστικό κεφάλαιο, η Fed εκτιμά το οικονομικό κεφάλαιο - το οποίο βγάζει περισσότερο νόημα από την οπτική της διαχείρισης κινδύνου.

Είναι το ποσό κεφαλαίου που μια τράπεζα (ή γενικότερα ένα χρηματοπιστωτικό ίδρυμα) υπολογίζει ότι χρειάζεται για να απορροφήσει πιθανές ζημίες από κινδύνους (πιστωτικούς, από την αγοραία αξία των assets, λειτουργικούς κινδύνους κ.λπ.), ώστε να διασφαλίσει τη φερεγγυότητά της σε ένα δεδομένο επίπεδο εμπιστοσύνης.

Τα τελευταία χρόνια, οι αλλαγές στη λογιστική καταγραφή των στοιχείων στους ισολογισμούς των τραπαζών έχουν καταστήσει ευκολότερο για τις μεγάλες τράπεζες να αποκρύπτουν την πραγματική τους χρηματοοικονομική κατάσταση.

Για παράδειγμα, πρόσφατα μια αλλαγή κανονισμού που μπορεί να επιτρέψει σε μεγάλους οργανισμούς να καλύπτουν προβληματικά δάνεια και πρώιμα σημάδια πίεσης στα χαρτοφυλάκια.

Σύμφωνα με τον ορισμό της για το οικονομικό κεφάλαιο (economic capital), η Fed ενσωματώνει:

• μεταβολές στην αξία των τραπεζών από κινήσεις επιτοκίων και spreads πιστωτικού κινδύνου,

• ζημίες που καταγράφονται στους παραδοσιακούς δεικτες φερεγγυότητας, και

• παραδοχές για το χρονοδιάγραμμα πληρωμών και τη σταθερότητα των καταθέσεων.

Η Fed τώρα υπολογίζει το οικονομικό κεφάλαιο για τις τράπεζες αναδρομικά από το 1997.

Τα ευρήματα θα εκπλήξουν όποιον έχει ακούσει CEOs τραπεζών και ρυθμιστικές αρχές να διαβεβαιώνουν την τελευταία δεκαετία ότι οι μεγάλες τράπεζες είναι καλύτερα «θωρακισμένες» σε σχέση με την περίοδο πριν την κρίση του 2008/2009– συχνά αποδίδοντας τα εύσημα στις επιμελώς σχεδιασμένες μεταρρυθμίσεις μετά την κρίση.

Όπως δείχνει το διάγραμμα, οι κανονιστικές αλλαγές μετά την κρίση για τις μεγάλες τράπεζες δεν φαίνεται να έχουν παράγει ουσιαστικά χαμηλότερο κίνδυνο φερεγγυότητας, ούτε διαχρονικά ούτε σε σύγκριση με μικρότερες τράπεζες.

Σημείωση: Το διάγραμμα δείχνει το economic capital κλιμακωμένο με τα στοιχεία ενεργητικού από το 1997:Q2 έως το 2025:Q1 για όλες τις εμπορικές τράπεζες με ενεργητικό άνω των 50 εκατ. δολαρίων, εξαιρουμένων των trust banks*. Τα μπλε διαμάντια είναι μέσοι όροι, τα κόκκινα διαμάντια είναι μέσοι όροι σταθμισμένοι με στοιχεία ενεργητικού (δηλαδή μεγάλες τράπεζες), και η γκρι σκίαση απεικονίζει το εύρος από το 5ο έως το 95ο εκατοστημόριο. Η διακεκομμένη γραμμή είναι η μέση απόδοση ομολόγων με αξιολόγηση B- και BB.

* Trust banks είναι ειδικές τράπεζες που εκτός από τις κλασικές τραπεζικές υπηρεσίες (καταθέσεις, δάνεια, πληρωμές) παρέχουν και υπηρεσίες διαχείρισης καταπιστευμάτων (trust services).

Τα κόκκινα διαμάντια δείχνουν ότι δείκτης economic capital των μεγάλων τραπεζών δεν έχει βελτιωθεί σε σχέση με τα επίπεδα πριν από τη χρηματοπιστωτική κρίση · στην πραγματικότητα έχει μειωθεί κατά τα τελευταία πέντε περίπου χρόνια.

Επιπλέον, ο κίνδυνος χρηματοδότησης μέσω καταθέσεων στις μεγαλύτερες τράπεζες έχει αυξηθεί σημαντικά καθώς αυτές έχουν ενισχύσει την εξάρτησή τους από μη ασφαλισμένες καταθέσεις.

Ως εκ τούτου, με έναν πιο στρεμμένο στο μέλλον, πιο ακριβή και πιο περιεκτικό δείκτη όπως οeconomic capital, οι μεγάλες τράπεζες δεν είναι καλύτερα κεφαλαιοποιημένες από ό,τι πριν την κρίση, και επιπλέον αντιμετωπίζουν υψηλότερο κίνδυνο καταθέσεων.

Οι πολλαπλοί κίνδυνοι για το ενεργητικό

Αλλά τι γίνεται με την πλευρά του ενεργητικού;

Το 2008, η βασική αδυναμία ήταν τα στεγαστικά δάνεια.

Σήμερα, οι ευπάθειες είναι ευρύτερες. Οι μεταρρυθμίσεις στην πιστοληπτική αξιολόγηση και τη ρύθμιση μετά την κρίση βελτίωσαν την ποιότητα των στεγαστικών δανείων, κάνοντάς τα το καλύτερα αποδιδόμενο μεγάλο τμήμα πιστώσεων στις ΗΠΑ

Την ίδια στιγμή, τα ρυθμιστικά πρότυπα σε άλλους τομείς έχουν χαλαρώσει.

Ως αποτέλεσμα, οι τράπεζες τώρα αντιμετωπίζουν ένα ευρύτερο φάσμα κινδύνων, όπως το κύμα λήξεων δανείων σε εμπορικά ακίνητα», αυξανόμενη πίεση σε πιστωτικές κάρτες και δάνεια αυτοκινήτων, ζημίες από μακροπρόθεσμα υποτιμημένα αξιόγραφα και παράγωγα, αυξημένο κίνδυνο default (στάσης πληρωμών) στις επιχειρηματικές χορηγήσεις (C&I), και αδυναμίες στη σκιώσδη τραπεζική

Με λίγα λόγια, οι συνδυασμένες κεφαλαιακές θέσεις των μεγάλων τραπεζών δεν είναι ισχυρότερες από πριν την χρηματοπιστωτική κρίση, και με χειρότερη σύνθεση ενεργητικού, δείχνουν να υφίστανται σημαντική πίεση ακόμα και σε μια σχετικά ήπια μακροοικονομική συγκυρία.

Η σύγκρουση συμφερόντων

Πρέπει να εξηγηθεί πώς φτάσαμε εδώ. Υπάρχει σαφής σύγκρουση συμφερόντων ανάμεσα στη διοίκηση των τραπεζών και τα αντισυμβαλλόμενα μέρη που ενδιαφέρονται για τη χρηματοοικονομική σταθερότητα – ιδιαίτερα οι ιδιώτες καταθέτες.

Τα bonus συνήθως συνδέονται με την απόδοση ιδίων κεφαλαίων (ROE - Return on Equity).

Χαμηλότερο ROE σημαίνει χαμηλότερα bonus, το ύψος των οποίων συχνά είναι πολύ ιλιγγιώδες.

Το ROE ένας βασικός χρηματοοικονομικός δείκτης που δείχνει πόσο κέρδος παράγει μια επιχείρηση σε σχέση με τα ίδια κεφάλαιά της (δηλαδή τα χρήματα που έχουν βάλει οι μέτοχοι - ROE= ΊδιαKεφάλαια/ Kαθαρά Kέρδη)

Το ROE είναι σημαντικό, αλλά άλλοι δείκτες έχουν μεγαλύτερη σημασία σε μια κρίση. (Κάποιοι χρησιμοποιούν ακόμη και 20 δείκτες για να αξιολογούν την υγεία μιας τράπεζας.)

Ωστόσο, οι στόχοι της ανώτατης διοίκησης συχνά αποκλίνουν από τα συμφέροντα των καταθετών.

Για να χειροτερεύσουν τα πράγματα, δεν υπάρχει προσωπική ευθύνη για αποτυχία τράπεζας.

Οι πιο ριψοκίνδυνες δραστηριότητες μπορούν να αυξήσουν το ROE σε περιόδους ανάπτυξης και bull markets – έτσι η διοίκηση εισπράττει bonus.

Αν μια τράπεζα αποτύχει, η χειρότερη συνέπεια συνήθως είναι η απόλυση.

Μόνο οι ρυθμιστικές αρχές μπορούν να περιορίσουν την υπερβολική ανάληψη κινδύνου, και είναι σαφές ότι έχουν επιλέξει μια πιο χαλαρή προσέγγιση.

Χωρίς προστασία οι καταθέσεις

Πολλοί εξακολουθούν να βασίζονται σε προγράμματα ασφάλισης καταθέσεων χωρίς να αναγνωρίζουν τα όρια σχεδιασμού τους.

Τα σύγχρονα συστήματα προστασίας καταθετών παγκοσμίως δημιουργήθηκαν για μεμονωμένες αποτυχίες, όχι για συστημικές κρίσεις.

Το ταμείο του FDIC (Federal Deposit Insurance Corporation - Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων) ανέρχεται περίπου σε 145 δισ. δολάρια έναντι περίπου 1,5 τρισ. ασφαλισμένων καταθέσεων στις ΗΠΑ – λιγότερο από 1,5% κάλυψη – προφανώς ανεπαρκές εφόσον ξεσπάσει η επόμενη κρίση των ΗΠΑ.

Πρόσφατες ακαδημαϊκές μελέτες δείχνουν επίσης ότι η ασφάλιση καταθέσεων μπορεί να αποδυναμώσει την πειθαρχία της αγοράς: αν οι καταθέτες σταματήσουν να παρακολουθούν τις τράπεζες που κρατούν τα χρήματά τους, οι τράπεζες ενθαρρύνονται να αναλαμβάνουν υπερβολικό κίνδυνο.

Δεδομένης της τρέχουσας κεφαλαιακής επάρκειας και ποιότητας ενεργητικού στις μεγάλες τράπεζες, αυτή η έρευνα φαίνεται διορατική.

Τους τελευταίους έξι μήνες, η Fed έχει δημοσιεύσει πολλαπλές αναλύσεις που αναδεικνύουν σημαντικούς κινδύνους για το τραπεζικό σύστημα – που βρισκονται συχνά σε έντονη αντίθεση με αυτά που λένε οι CEOs των τραπεζών.

Έχουμε μελέτες για πιθανό (CRE refinancing wall) κύμα λήξεων δανείων σε εμπορικά ακίνητα, σημαντικές εκροές καταθέσεων, πολύ υψηλά ποσοστά «κακών» φοιτητικών δανείων, αυξανόμενη πίεση στα χρέη σε πιστωτικές κάρτες και δάνεια αυτοκινήτων, και τώρα αυτή την μελέτη για το economic capital στις μεγάλες τράπεζες.

Δεν αποκλείεται το γεγονός ότι η Fed απλώς να προετοιμάζει το έδαφος ώστε αργότερα να πει ότι προειδοποίησε τους ιδιώτες καταθέτες, μεταθέτοντας σε αυτούς την ευθύνη για το πού τοποθέτησαν τις αποταμιεύσεις τους.

Από πολλές πλευρές αναδεικνύεται ότι υπάρχουν περισσότερα μεγάλα προβλήματα στους ισολογισμούς των μεγάλων τραπεζών σε σχέση με τις μικρότερες.

Χιονοστιβάδα κινδύνου χειρότερη απο το 2008

Επιπλέον, σκεφτείτε ότι υπήρχε μόνο ένα βασικό πρόβλημα που προκάλεσε την μεγάλη χρηματοπιστωτική κρίση το 2008, ενώ σήμερα υπάρχουν περισσότερα μεγάλα προβλήματα στους ισολογισμούς των τραπεζών.

Αυτοί οι παράγοντες κινδύνου περιλαμβάνουν: σημαντικά ζητήματα στα εμπορικά ακίνητα, αυξανόμενους κινδύνους στο καταναλωτικό χρέος (πλησιάζοντας τα επίπεδα του 2007), υποτιμημένα μακροπρόθεσμα αξιόγραφα, παράγωγα OTC, υψηλού κινδύνου σκιώδης τραπεζική (στο πλαίσιο της οποίας ο δανεισμός έχει εκραγεί), και αυξημένο κίνδυνο default (κρίσης φερεγγυότητας) στις επιχειρηματικές χορηγήσεις (Credits & Investments)).

Όπως δείχνουν όλα τα στοιχεία, το σημερινό τραπεζικό περιβάλλον παρουσιάζει ακόμη μεγαλύτερους κινδύνους από αυτούς που είδαμε κατά τη διάρκεια της κρίσης του 2008.

Τα OTC παράγωγα (Over-The-Counter derivatives) είναι χρηματοοικονομικά συμβόλαια που διαπραγματεύονται εκτός οργανωμένων χρηματιστηρίων, δηλαδή απευθείας μεταξύ δύο μερών (π.χ. τράπεζας και πελάτη) χωρίς τη διαμεσολάβηση ενός κεντρικού χρηματιστηρίου.

Επιπλέον, αν κάποιος ότι τα τραπεζικά προβλήματα έχουν αντιμετωπιστεί, ότι η περίπτωση της New York Community Bank υπενθυμίζει ότι πιθανόν έχουμε δει μόνο την κορυφή του παγόβουνου.

Η κατάρρευση της Silicon Valley Bank (SVB) τον Μάρτιο του 2023 αποτέλεσε τη μεγαλύτερη τραπεζική αποτυχία στις ΗΠΑ από την παγκόσμια χρηματοπιστωτική κρίση του 2008. Η SVB ήταν η 16η μεγαλύτερη τράπεζα της χώρας και εξυπηρετούσε κυρίως νεοφυείς επιχειρήσεις και τεχνολογικές startups.

Είναι βέβαιο ότι οι λόγοι κατάρρευσης δεν έχουν επιλυθεί.

Είναι πλέον μόνο θέμα χρόνου προτού η υπόλοιπη αγορά αρχίσει να το προσέχει

. Τότε, πιθανότατα θα είναι πολύ αργά για πολλούς κατόχους καταθέσεων.

Ο λογαριασμός στους καταθέτες

Ενας από τους βασικούς λόγους ρίσκου να είναι η τάση του τραπεζικού τομέα για στροφή προς τα bail-ins.

Σε ένα bail-in, όταν μια τράπεζα κινδυνεύει με χρεοκοπία, οι ζημιές καλύπτονται «εσωτερικά», δηλαδή από τους μετόχους και τους πιστωτές της τράπεζας (π.χ. κατόχους ομολόγων, μεγάλους καταθέτες), αντί να χρησιμοποιηθούν δημόσιοι πόροι (όπως συνέβαινε με τα bail-outs).

Την επόμενη χρηματοπιστωτική κρίση κατά τα φαινόμενα δεν πληρώσει το κράτος αλλά οι ιδιώτες καταθέτες.

www.bankingnews.gr

Δεν υπάρχουν σχόλια

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.