Όλοι οι δρόμοι οδηγούν… στον πληθωρισμό

Paul Tudor Jones - Stan Druckenmiller: Όλοι οι δρόμοι οδηγούν… στον πληθωρισμό - Ακολουθούμε το μονοπάτι της Ιαπωνίας

Ας σημειωθεί ότι ο Paul

Tudor Jones και ο Stanley Druckenmiller είναι γνωστοί για τα επιθετικά

στυλ συναλλαγών τους

Μπορεί οι θρυλικοί επενδυτές Paul Tudor Jones και Stan Druckenmiller, οι οποίοι πρόσφατα ανακοίνωσαν πως πήραν short θέση στα ομόλογα προσδοκώντας σε υψηλότερες αποδόσεις, να κάνουν λάθος;

Αντί να προσπαθούμε άσκοπα να τους «ψυχανεμιστούμε» και να διακριβώσουμε αν έχουν δίκιο, ας ρίξουμε μια ματιά σε συγκεκριμένα δεδομένα.

Αρχικά, όμως, σημειωθεί ότι ο Paul Tudor Jones και ο Stanley Druckenmiller είναι γνωστοί για τα επιθετικά στυλ συναλλαγών τους.

Επομένως, δεν γνωρίζουμε αν τα στοιχήματά τους είναι βραχυπρόθεσμες συναλλαγές για γρήγορο κέρδος ή μακροπρόθεσμα στοιχήματα με στόχο σημαντικά υψηλότερες αποδόσεις.

Επιπλέον, ίσως για τα αρνητικά σχόλιά τους για τα ομόλογα να «μιλούν καλύτερα τα χαρτοφυλάκιά τους».

Με άλλα λόγια, ενδεχομένως να προσπαθούν να δημιουργήσουν επενδυτικό ρεύμα για να ενισχύσουν τη θέση και τα κέρδη τους – αυτή είναι μια αποδεδειγμένα επιτυχημένη στρατηγική την οποία πολλοί γνωστοί traders ακολουθούν κατά κόρον, ωστόσο μπορεί να είναι η τέλεια συνταγή αποτυχίας για όσους προσπαθούν να τους μιμηθούν.

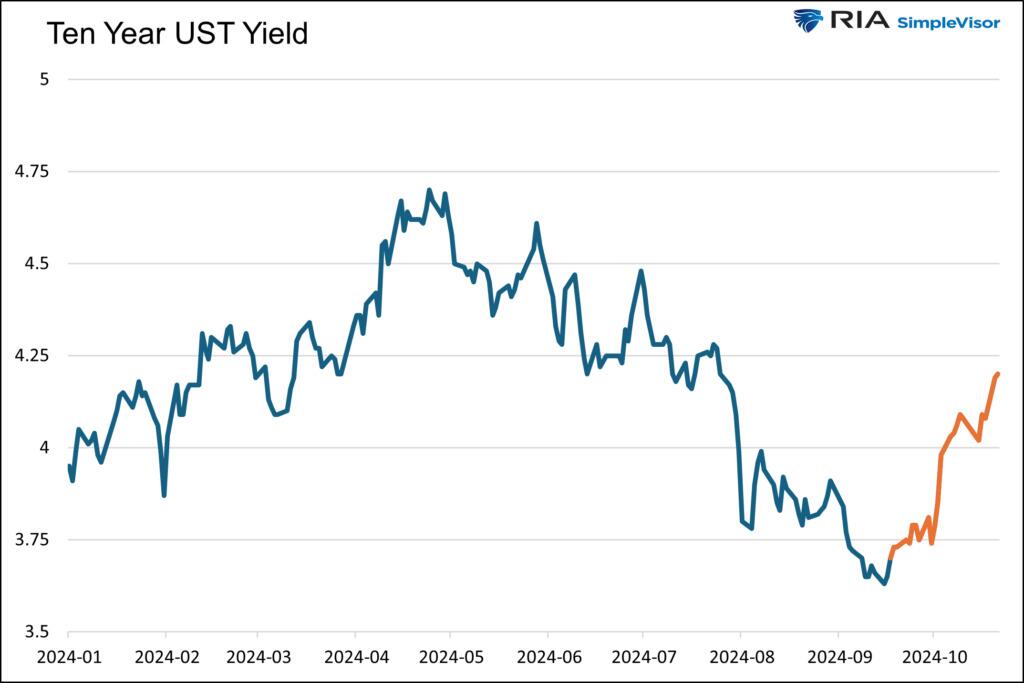

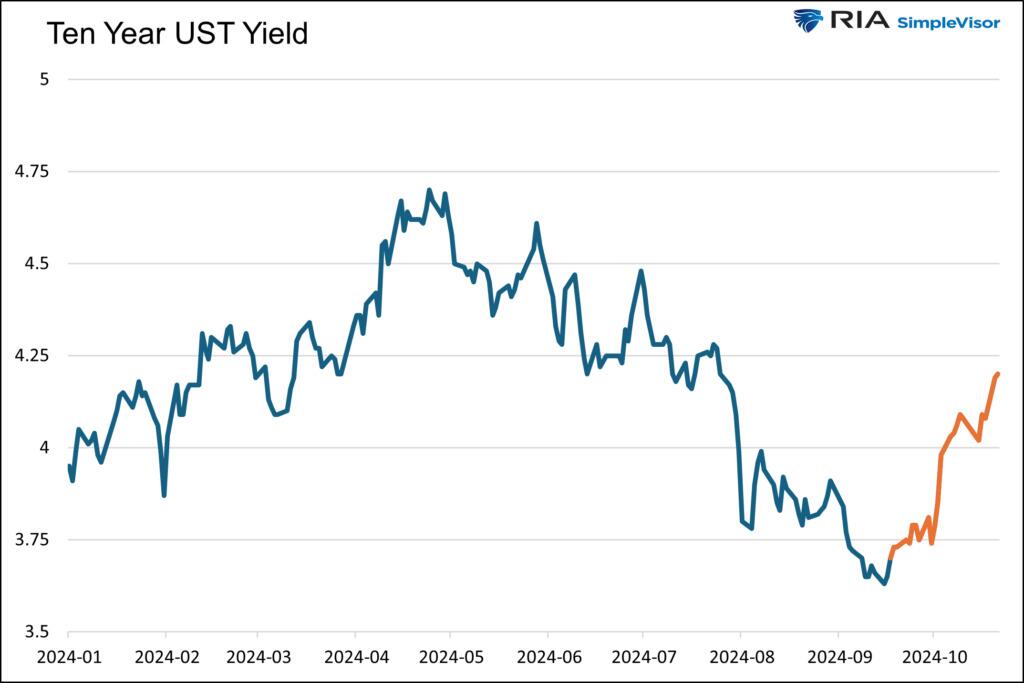

Η πρόσφατη αύξηση στα yields των μακροπρόθεσμων ομολόγων κατά 50 μονάδες βάσης ξεκίνησε την επομένη της μείωσης των επιτοκίων εκ μέρους της Fed κατά 50 μονάδες βάσης (βασικό επιτόκιο 4,75% με 5%)

Ορισμένες από τις αρκούδες των ομολόγων ισχυρίζονται ότι η Fed θα αναζωπυρώσει τον πληθωρισμό μειώνοντας τα επιτόκια, δεδομένου ότι η οικονομία παραμένει ισχυρή.

Άλλοι φοβούνται ότι τα δημοσιονομικά ελλείμματα είναι εκτός ελέγχου και οδηγούν με μαθηματική ακρίβεια σε αναζωπύρωση των πληθωριστικών πιέσεων.

Μια ομάδα επενδυτών που εστιάζουν στα ομόλογα, με επικεφαλής τον Paul Tudor Jones και τον Stanley Druckenmiller, ανησυχεί ότι η Προεδρία του Donald Trump και ο έλεγχος του Κογκρέσου από τους Ρεπουμπλικανούς θα αυξήσουν τα ελλείμματα με αποτέλεσμα υψηλό πληθωρισμό.

Ας εξετάσουμε τα αφηγήματα και ας αξιολογήσουμε την αξιοπιστία τους.

Θα αυξηθεί ξανά ο πληθωρισμός;

Στον πυρήνα του, ο πληθωρισμός είναι συνάρτηση της προσφοράς και της ζήτησης.

Ο πληθωρισμός την περίοδο 2022-2023 εκτινάχθηκε συνέβη επειδή η ζήτηση αυξήθηκε πολύ λόγω της πολιτικής μεταβιβαστικών πληρωμών που δόθηκαν κατά τη διάρκεια της πανδημικής κρίσης, ενώ την ίδια στιγμή η προσφορά πολλών αγαθών περιορίστηκε λόγω των lockdowns και των ακρωτηριασμένων εφοδιαστικών αλυσίδων.

Τόσο η ζήτηση όσο και η προσφορά από τότε έχουν εξομαλυνθεί.

Εάν λοιπόν ο πληθωρισμός αυξηθεί, δεν θα έχει τις ίδιες αιτίες.

Επανάληψη της δεκαετίας του 1970

Ορισμένοι επενδυτές υποστηρίζουν ότι οι διαδοχικούς πληθωριστικούς γύρους είχαμε και τη δεκαετία του 1970 και, δυστυχώς, η Ιστορία θα επαναληφθεί.

Ωστόσο, εκείνη η εποχή και το «τώρα» διαφέρουν… «Η δεκαετία του 2020 δεν είναι η δεκαετία του 1970 από κάθε φαντασία!».

Οι κρατικές δαπάνες

Ο Paul Tudor Jones και πολλοί άλλοι προειδοποιούν ότι τα ανεξέλεγκτα ομοσπονδιακά ελλείμματα θα ενισχύσουν τον πληθωρισμό.

Πριν απομυθοποιήσουμε τα ελλείμματα, αξίζει να αναφερθούμε σε έναν οικονομικό όρο που ονομάζεται αρνητικός πολλαπλασιαστής:

Το χρέος που αυξάνεται ταχύτερα από την οικονομική ανάπτυξη δηλοί ότι ο δανεισμός και οι δαπάνες είναι μη παραγωγικές.

Το μη παραγωγικό δημόσιο χρέος ή το χρέος του ιδιωτικού τομέα οδηγεί επίσης σε αρνητικό οικονομικό πολλαπλασιαστή.

Ουσιαστικά, η τελική δαπάνη του χρέους υπερβαίνει τα οφέλη της μακροπρόθεσμα.

Οι οικονομολόγοι ορίζουν το αποτέλεσμα του πολλαπλασιαστή ως τη μεταβολή του εισοδήματος διαιρούμενη με τη μεταβολή των δαπανών.

Σε μια εκτεταμένη περίοδο, εάν η μεταβολή στις δαπάνες είναι πιο σημαντική από τη μεταβολή στο εισόδημα, η επίδραση των εν λόγω δαπανών είναι αρνητική.

Αντικαταστήστε το ΑΕΠ με το εισόδημα και το δημόσιο χρέος με τις δαπάνες για να υπολογίσετε τον πολλαπλασιαστή των δαπανών της κυβέρνησης.

Πολλαπλασιαστής = Αλλαγή εισοδήματος / Αλλαγή δαπανών

Κυβερνητικός πολλαπλασιαστής = Αλλαγή ΑΕΠ / Αλλαγή εκκρεμούς χρέους

Συμπέρασμα: το δημόσιο χρέος τονώνει την οικονομία.

Ωστόσο, προϊόντος του χρόνου μειώνει την ανάπτυξη παρά αντισταθμίζει τα αρχικά οφέλη.

Εάν πιστεύετε ότι η κυβέρνηση ξαφνικά ξοδεύει παραγωγικά, τότε ο πληθωρισμός μπορεί να υπάρξει μια ανοδική τροχιά.

Ωστόσο, αν υποτεθεί ότι η κυβέρνηση συνεχίζει να δαπανά μη παραγωγικά, τα υψηλότερα ελλείμματα είναι αποπληθωριστικά και επιβαρύνουν την οικονομική ανάπτυξη.

Οι ΗΠΑ θα εισαγάγουν πληθωρισμό

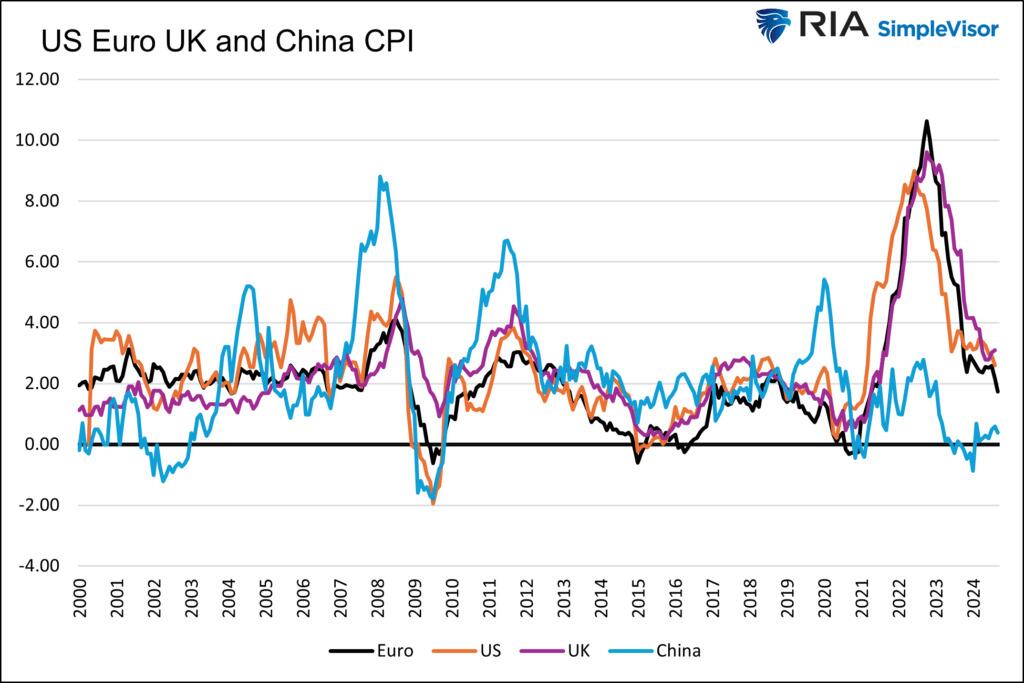

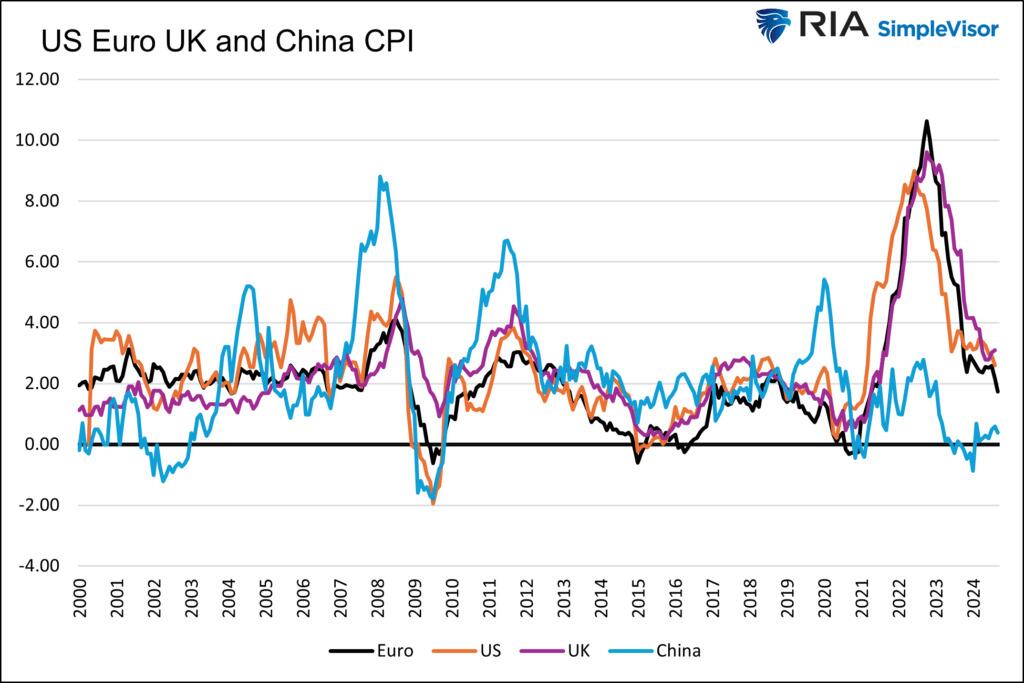

Κάποιοι λένε ότι οι ΗΠΑ θα εισαγάγουν πληθωρισμό. Το πρώτο γράφημα παρακάτω δείχνει ότι ο πληθωρισμός στην Ευρωζώνη, την Κίνα και το Ηνωμένο Βασίλειο, τρεις από τους μεγαλύτερους εμπορικούς εταίρους της Αμερικής, μειώνεται παράλληλα με αυτόν των Ηνωμένων Πολιτειών.

Ο πληθωρισμός της Κίνας είναι σχεδόν μηδενικός.

Η Ιαπωνία, που δεν εμφανίζεται, έχει δει έναν πενιχρό πληθωρισμό με περιόδους αποπληθωρισμού τα τελευταία 25 χρόνια.

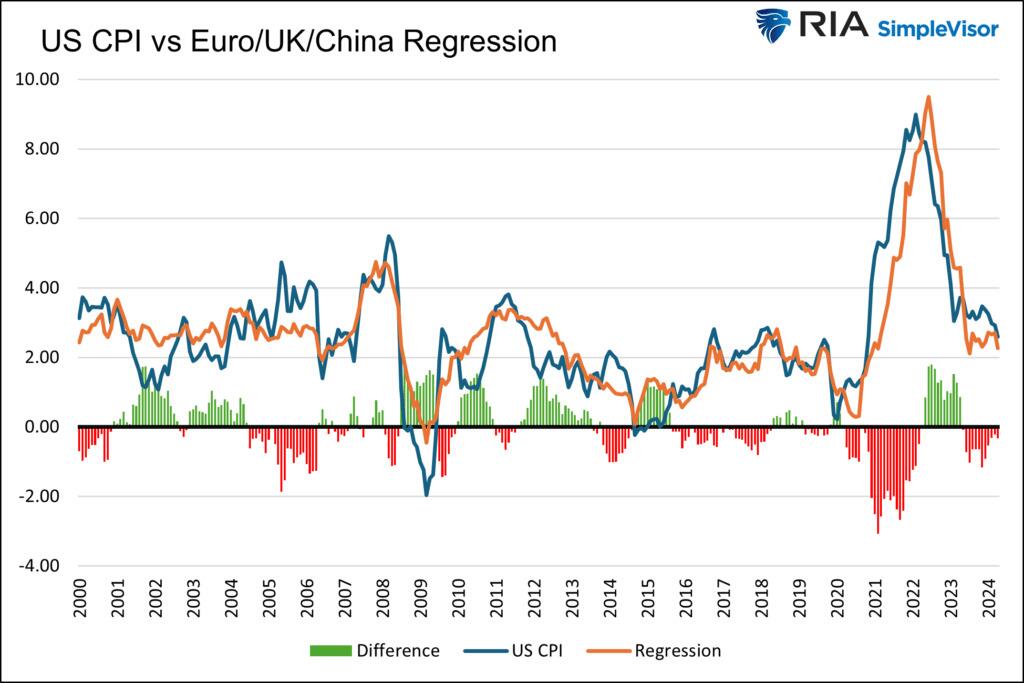

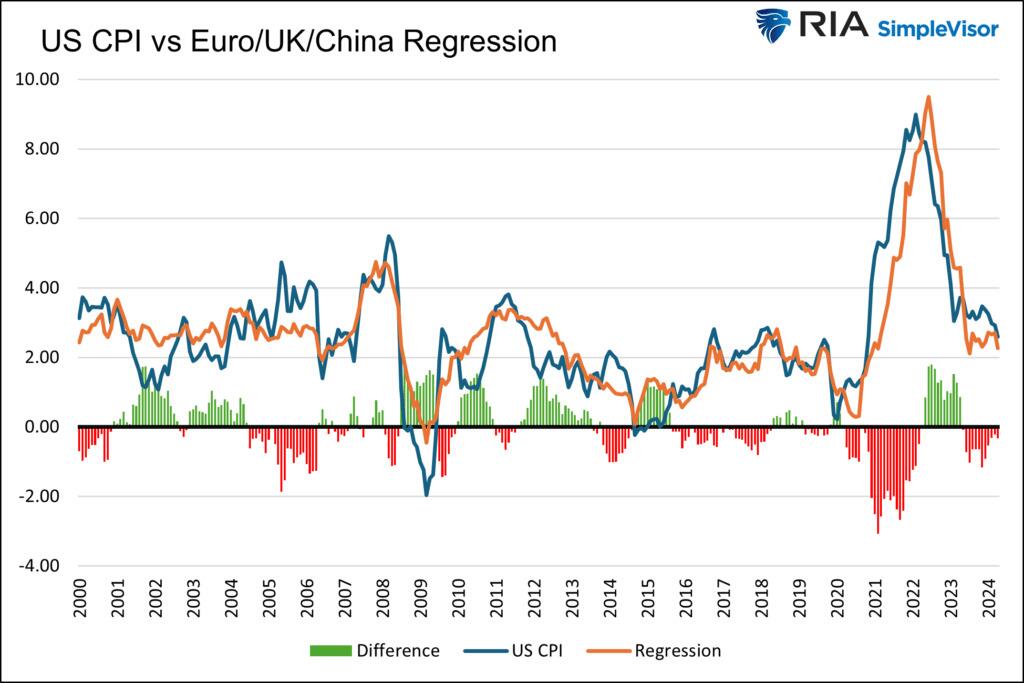

Πραγματοποιήσαμε επίσης μια πολλαπλή παλινδρόμηση για να προβλέψουμε τον πληθωρισμό των ΗΠΑ με βάση τον πληθωρισμό της Κίνας, του Ηνωμένου Βασιλείου και της Ευρωζώνης.

Το δεύτερο γράφημα δείχνει μια σημαντική συσχέτιση, με r-τετράγωνο 0,86. Επιπλέον, το μοντέλο δηλώνει ότι ο ΔΤΚ των ΗΠΑ πρέπει να μειωθεί κατά 0,3% για να ευθυγραμμιστεί με την ιστορική σχέση.

Και τα δύο διαγράμματα οδηγούν στο ερώτημα από ποιον θα εισάγουμε τον πληθωρισμό.

Απομυθοποίηση ελλειμμάτων

Προτού βάλουμε το πλαίσιο στις πρόσφατες ελλειμματικές δαπάνες, είναι σημαντικό να επισημάνουμε ότι οι συνεχείς δαπάνες για το έλλειμμα και το συσσωρευμένο χρέος της χώρας αποτελούν σημαντικό αντίθετο άνεμο για την οικονομική ανάπτυξη.

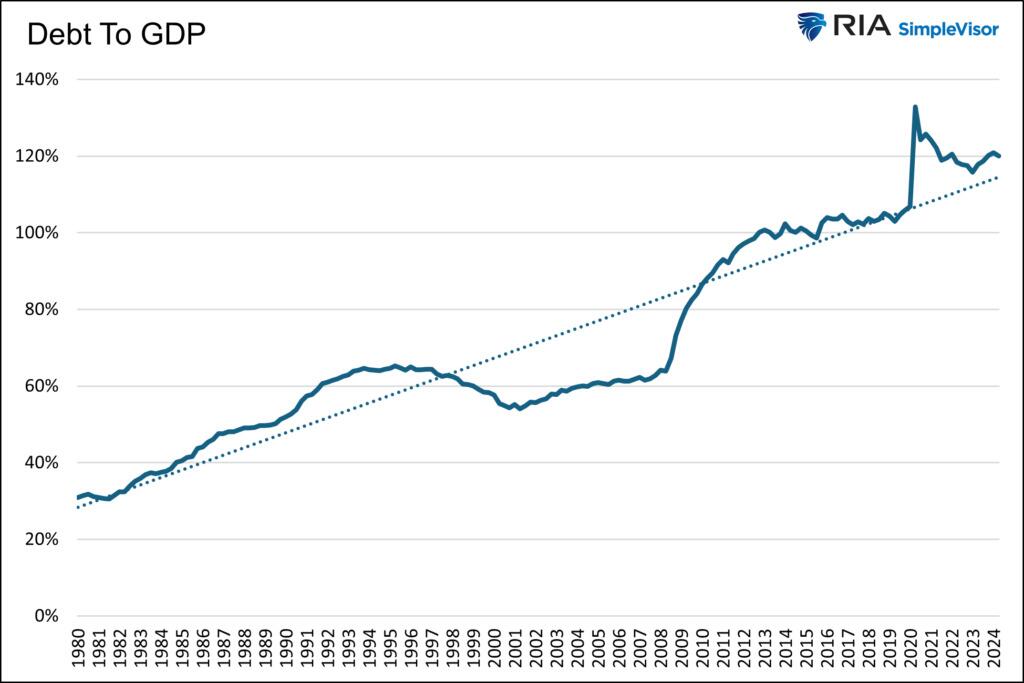

Γνωρίζουμε επίσης καλά ότι οι χώρες με δείκτες χρέους προς ΑΕΠ πάνω από 1,0 δεν τα πήγαν ποτέ καλά.

Τούτου λεχθέντος, λαμβάνοντας υπόψη τις αποδόσεις των ομολόγων για τα επόμενα ή δύο χρόνια, πρέπει να αξιολογήσουμε την κατάσταση όπως είναι σήμερα και να μην αφήσουμε τις αφηγήσεις και την υπερβολή γύρω από την αγορά να επηρεάσουν τη λήψη αποφάσεων.

Ας «επισκεφτούμε» τώρα μερικά δημοφιλή επιχειρήματα που υποστηρίζουν ότι η τροχιά των ελλειμμάτων έχει αλλάξει και η αλλαγή είναι πληθωριστική.

Οι πρόσφατες δαπάνες

Κοινό επιχείρημα των «αρκούδων» των ομολόγων είναι ότι τα πρόσφατα ελλείμματα είναι πολύ μεγάλα σε σύγκριση με τα προηγούμενα.

Πιστεύουν δε ότι αυτά τα αυξημένα ελλείμματα θα είναι πληθωριστικά και απαιτούν υψηλότερες αποδόσεις για να ικανοποιήσουν τους επενδυτές.

Αν και αυτό μπορεί να είναι αλήθεια, το επιχείρημα στερείται πλαισίου.

Την ίδια στιγμή, παραλείπουν να αναφέρουν ότι η οικονομία έχει αναπτυχθεί σημαντικά τα τελευταία χρόνια.

Η οικονομία είναι περίπου 8 τρισεκατομμύρια δολάρια, ή 33%, μεγαλύτερη από ό,τι ήταν την παραμονή της πανδημίας.

Επομένως, δεν αποτελεί έκπληξη πως το ποσό του χρέους έχει αυξηθεί ανάλογα με το ΑΕΠ.

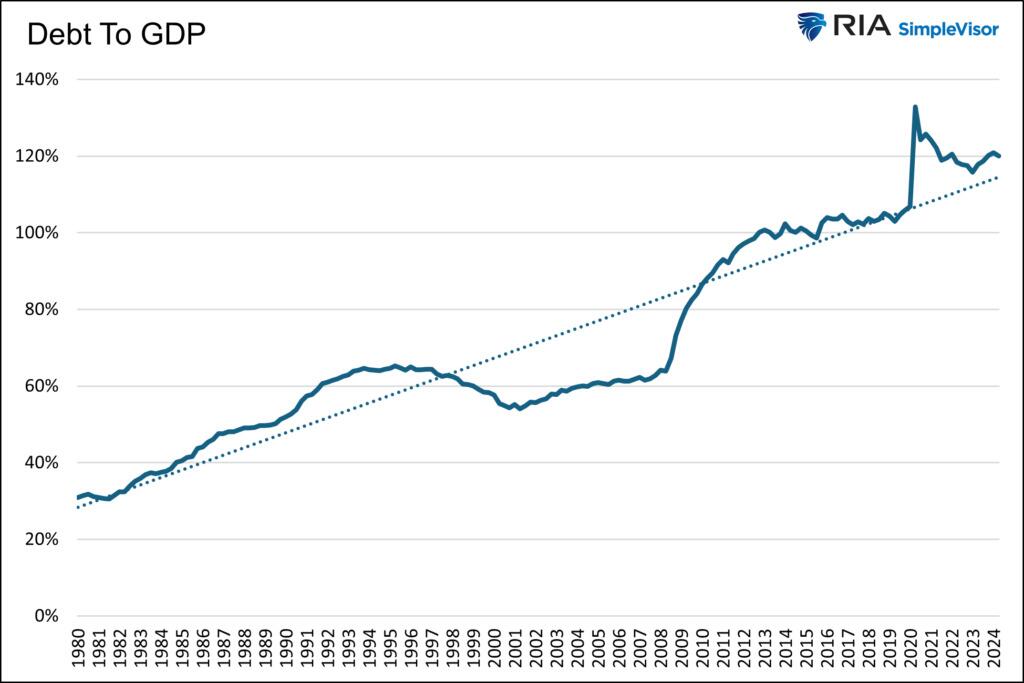

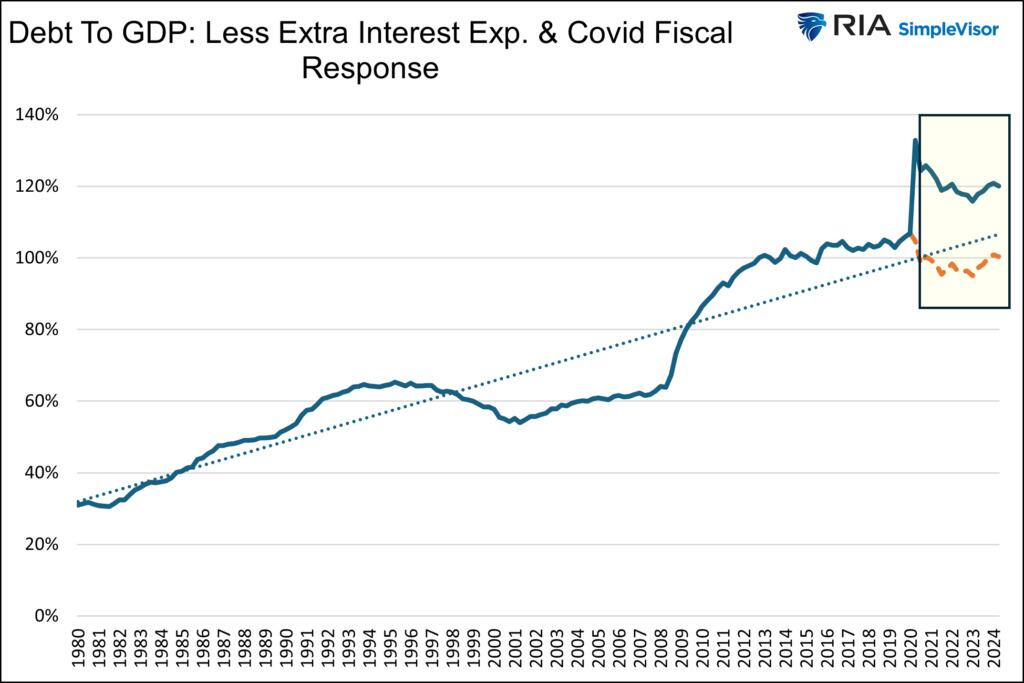

Το παρακάτω γράφημα δείχνει τον λόγο χρέους προς το ΑΕΠ και τη γραμμή τάσης του από το 1980 και εξής.

Αφού ο λόγος ανέβηκε υψηλότερα λόγω των τεράστιων δαπανών που σχετίζονται με τον COVID, έπεσε ελαφρώς πάνω από το σημείο πριν από την πανδημία.

Επιπλέον, τα τελευταία δύο χρόνια είναι flat...

Τώρα, ας πάμε την ανάλυση ένα βήμα παραπέρα και ας υπολογίσουμε θεωρητικά πού θα είχε φτάσει το χρέος αν η Πανδημία δεν είχε συμβεί ποτέ.

Προηγουμένως, παραδεχόμαστε ότι αυτός δεν είναι ένας παραδοσιακός τρόπος αξιολόγησης του χρέους, ωστόσο παρέχει μοναδικό πλαίσιο για το ανεξόφλητο χρέος σε σύγκριση με το ΑΕΠ.

Για να γίνει αυτό, μειώνουμε το χρέος κατά τα εκτιμώμενα 5,6 τρισεκατομμύρια δολάρια που δαπανήθηκαν λόγω COVID.

Επιπλέον, υποθέτουμε ότι οι τόκοι του χρέους θα είχαν παραμείνει στην προ-πληθωριστική τάση.

Προοπτικά, αυτό αποδιώχνει περίπου 500 δισεκατομμύρια δολάρια από πρόσθετες δαπάνες τόκων το περασμένο έτος.

Το παρακάτω γράφημα δείχνει το αναθεωρημένο χρέος προς το ΑΕΠ με πορτοκαλί χρώμα.

Αντί να προσπαθούμε άσκοπα να τους «ψυχανεμιστούμε» και να διακριβώσουμε αν έχουν δίκιο, ας ρίξουμε μια ματιά σε συγκεκριμένα δεδομένα.

Αρχικά, όμως, σημειωθεί ότι ο Paul Tudor Jones και ο Stanley Druckenmiller είναι γνωστοί για τα επιθετικά στυλ συναλλαγών τους.

Επομένως, δεν γνωρίζουμε αν τα στοιχήματά τους είναι βραχυπρόθεσμες συναλλαγές για γρήγορο κέρδος ή μακροπρόθεσμα στοιχήματα με στόχο σημαντικά υψηλότερες αποδόσεις.

Επιπλέον, ίσως για τα αρνητικά σχόλιά τους για τα ομόλογα να «μιλούν καλύτερα τα χαρτοφυλάκιά τους».

Με άλλα λόγια, ενδεχομένως να προσπαθούν να δημιουργήσουν επενδυτικό ρεύμα για να ενισχύσουν τη θέση και τα κέρδη τους – αυτή είναι μια αποδεδειγμένα επιτυχημένη στρατηγική την οποία πολλοί γνωστοί traders ακολουθούν κατά κόρον, ωστόσο μπορεί να είναι η τέλεια συνταγή αποτυχίας για όσους προσπαθούν να τους μιμηθούν.

Η πρόσφατη αύξηση στα yields των μακροπρόθεσμων ομολόγων κατά 50 μονάδες βάσης ξεκίνησε την επομένη της μείωσης των επιτοκίων εκ μέρους της Fed κατά 50 μονάδες βάσης (βασικό επιτόκιο 4,75% με 5%)

Ορισμένες από τις αρκούδες των ομολόγων ισχυρίζονται ότι η Fed θα αναζωπυρώσει τον πληθωρισμό μειώνοντας τα επιτόκια, δεδομένου ότι η οικονομία παραμένει ισχυρή.

Άλλοι φοβούνται ότι τα δημοσιονομικά ελλείμματα είναι εκτός ελέγχου και οδηγούν με μαθηματική ακρίβεια σε αναζωπύρωση των πληθωριστικών πιέσεων.

Μια ομάδα επενδυτών που εστιάζουν στα ομόλογα, με επικεφαλής τον Paul Tudor Jones και τον Stanley Druckenmiller, ανησυχεί ότι η Προεδρία του Donald Trump και ο έλεγχος του Κογκρέσου από τους Ρεπουμπλικανούς θα αυξήσουν τα ελλείμματα με αποτέλεσμα υψηλό πληθωρισμό.

Ας εξετάσουμε τα αφηγήματα και ας αξιολογήσουμε την αξιοπιστία τους.

Θα αυξηθεί ξανά ο πληθωρισμός;

Στον πυρήνα του, ο πληθωρισμός είναι συνάρτηση της προσφοράς και της ζήτησης.

Ο πληθωρισμός την περίοδο 2022-2023 εκτινάχθηκε συνέβη επειδή η ζήτηση αυξήθηκε πολύ λόγω της πολιτικής μεταβιβαστικών πληρωμών που δόθηκαν κατά τη διάρκεια της πανδημικής κρίσης, ενώ την ίδια στιγμή η προσφορά πολλών αγαθών περιορίστηκε λόγω των lockdowns και των ακρωτηριασμένων εφοδιαστικών αλυσίδων.

Τόσο η ζήτηση όσο και η προσφορά από τότε έχουν εξομαλυνθεί.

Εάν λοιπόν ο πληθωρισμός αυξηθεί, δεν θα έχει τις ίδιες αιτίες.

Επανάληψη της δεκαετίας του 1970

Ορισμένοι επενδυτές υποστηρίζουν ότι οι διαδοχικούς πληθωριστικούς γύρους είχαμε και τη δεκαετία του 1970 και, δυστυχώς, η Ιστορία θα επαναληφθεί.

Ωστόσο, εκείνη η εποχή και το «τώρα» διαφέρουν… «Η δεκαετία του 2020 δεν είναι η δεκαετία του 1970 από κάθε φαντασία!».

Οι κρατικές δαπάνες

Ο Paul Tudor Jones και πολλοί άλλοι προειδοποιούν ότι τα ανεξέλεγκτα ομοσπονδιακά ελλείμματα θα ενισχύσουν τον πληθωρισμό.

Πριν απομυθοποιήσουμε τα ελλείμματα, αξίζει να αναφερθούμε σε έναν οικονομικό όρο που ονομάζεται αρνητικός πολλαπλασιαστής:

Το χρέος που αυξάνεται ταχύτερα από την οικονομική ανάπτυξη δηλοί ότι ο δανεισμός και οι δαπάνες είναι μη παραγωγικές.

Το μη παραγωγικό δημόσιο χρέος ή το χρέος του ιδιωτικού τομέα οδηγεί επίσης σε αρνητικό οικονομικό πολλαπλασιαστή.

Ουσιαστικά, η τελική δαπάνη του χρέους υπερβαίνει τα οφέλη της μακροπρόθεσμα.

Οι οικονομολόγοι ορίζουν το αποτέλεσμα του πολλαπλασιαστή ως τη μεταβολή του εισοδήματος διαιρούμενη με τη μεταβολή των δαπανών.

Σε μια εκτεταμένη περίοδο, εάν η μεταβολή στις δαπάνες είναι πιο σημαντική από τη μεταβολή στο εισόδημα, η επίδραση των εν λόγω δαπανών είναι αρνητική.

Αντικαταστήστε το ΑΕΠ με το εισόδημα και το δημόσιο χρέος με τις δαπάνες για να υπολογίσετε τον πολλαπλασιαστή των δαπανών της κυβέρνησης.

Πολλαπλασιαστής = Αλλαγή εισοδήματος / Αλλαγή δαπανών

Κυβερνητικός πολλαπλασιαστής = Αλλαγή ΑΕΠ / Αλλαγή εκκρεμούς χρέους

Συμπέρασμα: το δημόσιο χρέος τονώνει την οικονομία.

Ωστόσο, προϊόντος του χρόνου μειώνει την ανάπτυξη παρά αντισταθμίζει τα αρχικά οφέλη.

Εάν πιστεύετε ότι η κυβέρνηση ξαφνικά ξοδεύει παραγωγικά, τότε ο πληθωρισμός μπορεί να υπάρξει μια ανοδική τροχιά.

Ωστόσο, αν υποτεθεί ότι η κυβέρνηση συνεχίζει να δαπανά μη παραγωγικά, τα υψηλότερα ελλείμματα είναι αποπληθωριστικά και επιβαρύνουν την οικονομική ανάπτυξη.

Οι ΗΠΑ θα εισαγάγουν πληθωρισμό

Κάποιοι λένε ότι οι ΗΠΑ θα εισαγάγουν πληθωρισμό. Το πρώτο γράφημα παρακάτω δείχνει ότι ο πληθωρισμός στην Ευρωζώνη, την Κίνα και το Ηνωμένο Βασίλειο, τρεις από τους μεγαλύτερους εμπορικούς εταίρους της Αμερικής, μειώνεται παράλληλα με αυτόν των Ηνωμένων Πολιτειών.

Ο πληθωρισμός της Κίνας είναι σχεδόν μηδενικός.

Η Ιαπωνία, που δεν εμφανίζεται, έχει δει έναν πενιχρό πληθωρισμό με περιόδους αποπληθωρισμού τα τελευταία 25 χρόνια.

Πραγματοποιήσαμε επίσης μια πολλαπλή παλινδρόμηση για να προβλέψουμε τον πληθωρισμό των ΗΠΑ με βάση τον πληθωρισμό της Κίνας, του Ηνωμένου Βασιλείου και της Ευρωζώνης.

Το δεύτερο γράφημα δείχνει μια σημαντική συσχέτιση, με r-τετράγωνο 0,86. Επιπλέον, το μοντέλο δηλώνει ότι ο ΔΤΚ των ΗΠΑ πρέπει να μειωθεί κατά 0,3% για να ευθυγραμμιστεί με την ιστορική σχέση.

Και τα δύο διαγράμματα οδηγούν στο ερώτημα από ποιον θα εισάγουμε τον πληθωρισμό.

Απομυθοποίηση ελλειμμάτων

Προτού βάλουμε το πλαίσιο στις πρόσφατες ελλειμματικές δαπάνες, είναι σημαντικό να επισημάνουμε ότι οι συνεχείς δαπάνες για το έλλειμμα και το συσσωρευμένο χρέος της χώρας αποτελούν σημαντικό αντίθετο άνεμο για την οικονομική ανάπτυξη.

Γνωρίζουμε επίσης καλά ότι οι χώρες με δείκτες χρέους προς ΑΕΠ πάνω από 1,0 δεν τα πήγαν ποτέ καλά.

Τούτου λεχθέντος, λαμβάνοντας υπόψη τις αποδόσεις των ομολόγων για τα επόμενα ή δύο χρόνια, πρέπει να αξιολογήσουμε την κατάσταση όπως είναι σήμερα και να μην αφήσουμε τις αφηγήσεις και την υπερβολή γύρω από την αγορά να επηρεάσουν τη λήψη αποφάσεων.

Ας «επισκεφτούμε» τώρα μερικά δημοφιλή επιχειρήματα που υποστηρίζουν ότι η τροχιά των ελλειμμάτων έχει αλλάξει και η αλλαγή είναι πληθωριστική.

Οι πρόσφατες δαπάνες

Κοινό επιχείρημα των «αρκούδων» των ομολόγων είναι ότι τα πρόσφατα ελλείμματα είναι πολύ μεγάλα σε σύγκριση με τα προηγούμενα.

Πιστεύουν δε ότι αυτά τα αυξημένα ελλείμματα θα είναι πληθωριστικά και απαιτούν υψηλότερες αποδόσεις για να ικανοποιήσουν τους επενδυτές.

Αν και αυτό μπορεί να είναι αλήθεια, το επιχείρημα στερείται πλαισίου.

Την ίδια στιγμή, παραλείπουν να αναφέρουν ότι η οικονομία έχει αναπτυχθεί σημαντικά τα τελευταία χρόνια.

Η οικονομία είναι περίπου 8 τρισεκατομμύρια δολάρια, ή 33%, μεγαλύτερη από ό,τι ήταν την παραμονή της πανδημίας.

Επομένως, δεν αποτελεί έκπληξη πως το ποσό του χρέους έχει αυξηθεί ανάλογα με το ΑΕΠ.

Το παρακάτω γράφημα δείχνει τον λόγο χρέους προς το ΑΕΠ και τη γραμμή τάσης του από το 1980 και εξής.

Αφού ο λόγος ανέβηκε υψηλότερα λόγω των τεράστιων δαπανών που σχετίζονται με τον COVID, έπεσε ελαφρώς πάνω από το σημείο πριν από την πανδημία.

Επιπλέον, τα τελευταία δύο χρόνια είναι flat...

Τώρα, ας πάμε την ανάλυση ένα βήμα παραπέρα και ας υπολογίσουμε θεωρητικά πού θα είχε φτάσει το χρέος αν η Πανδημία δεν είχε συμβεί ποτέ.

Προηγουμένως, παραδεχόμαστε ότι αυτός δεν είναι ένας παραδοσιακός τρόπος αξιολόγησης του χρέους, ωστόσο παρέχει μοναδικό πλαίσιο για το ανεξόφλητο χρέος σε σύγκριση με το ΑΕΠ.

Για να γίνει αυτό, μειώνουμε το χρέος κατά τα εκτιμώμενα 5,6 τρισεκατομμύρια δολάρια που δαπανήθηκαν λόγω COVID.

Επιπλέον, υποθέτουμε ότι οι τόκοι του χρέους θα είχαν παραμείνει στην προ-πληθωριστική τάση.

Προοπτικά, αυτό αποδιώχνει περίπου 500 δισεκατομμύρια δολάρια από πρόσθετες δαπάνες τόκων το περασμένο έτος.

Το παρακάτω γράφημα δείχνει το αναθεωρημένο χρέος προς το ΑΕΠ με πορτοκαλί χρώμα.

Θα ήταν δίκαιο να πούμε ότι χωρίς την Πανδημία, η τρέχουσα έκδοση χρέους θα ισοδυναμούσε με το χρέος πριν από την πανδημία προς ΑΕΠ, δεδομένου του μεγέθους της οικονομίας;

Επιπλέον, παρά την πανδημία, οι δαπάνες, το χρέος και η αύξηση του ΑΕΠ έχουν ευθυγραμμιστεί τα τελευταία δύο χρόνια.

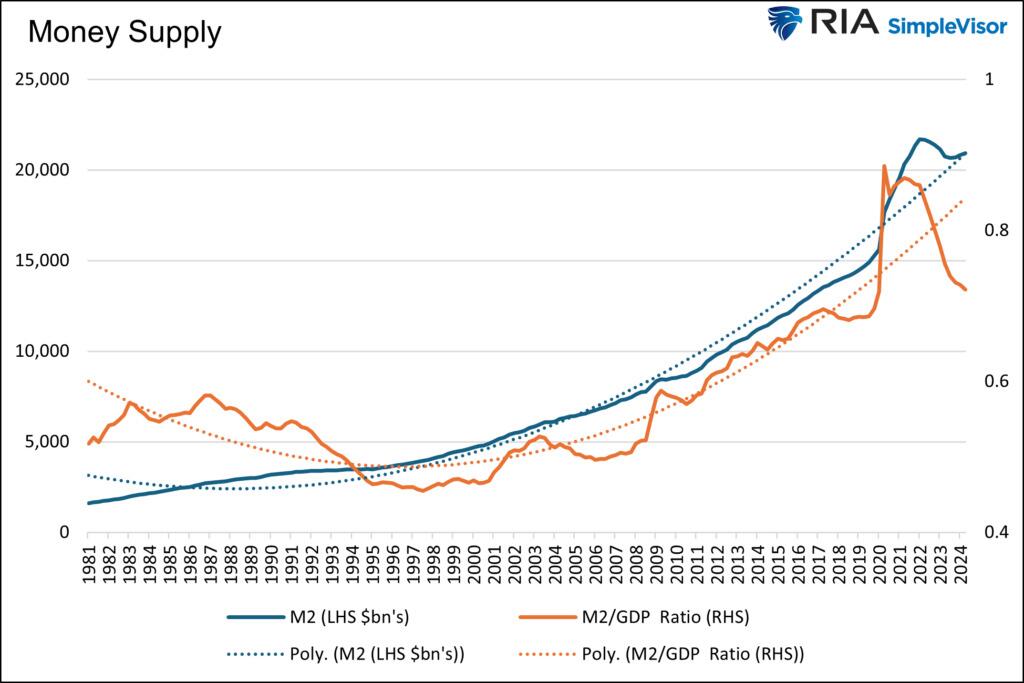

Οι δαπάνες ελλείμματος αυξάνουν την προσφορά χρημάτων

Τα μεγαλύτερα ελλείμματα (δανεισμός) αυξάνουν την προσφορά χρήματος.

Ωστόσο, όπως δείχνει το παρακάτω γράφημα, ο δείκτης M2 είναι σε mood COVID.

Το πιο σημαντικό είναι ότι o M2 ως ποσοστό του ΑΕΠ, ένα καλύτερο μέτρο της προσφοράς χρήματος, είναι χαμηλότερος από την τάση πριν από την COVID.

Επίσης, η προσφορά χρήματος είναι ένα μέρος της εξίσωσης του πληθωρισμού.

Το άλλο σημαντικό μισό είναι η ταχύτητα κυκλοφορίας των χρημάτων ή πόσο συχνά ξοδεύονται.

Επί του παρόντος, η ταχύτητα του Μ2 είναι στο ίδιο επίπεδο με τις αρχές του 2020.

Η προσφορά και η ταχύτητα του χρήματος έχουν διαγράψει τις ανωμαλίες που σχετίζονται με την πανδημία και είναι παρόμοιες με εκείνες που ήταν στα τέλη του 2019.

Εκείνη την εποχή, ο πληθωρισμός έτρεχε σταθερά στο 2%.

Η τρέχουσα προσφορά και η ταχύτητα του χρήματος δεν πρέπει να κάνουν κάποιον να πιστεύει ότι ο πληθωρισμός πρόκειται να αυξηθεί.

Αν μη τι άλλο, τα στοιχεία υποστηρίζουν ότι ο πληθωρισμός θα επιστρέψει στον στόχο του 2% της Fed.

Ακολουθούμε το μονοπάτι της Ιαπωνίας

Ο Paul Tudor Jones επισημαίνει μια ομοιότητα μεταξύ της δημοσιονομικής κατάστασης των ΗΠΑ και της Ιαπωνίας.

Κάνει μνεία στο υπερβολικό δημόσιο χρέος της Ιαπωνίας και στην κεντρική της τράπεζα, η οποία διατηρεί τα επιτόκια εξαιρετικά χαμηλά για να βοηθήσει στην εξυπηρέτηση του χρέους.

Η Ιαπωνία έχει χρέος προς ΑΕΠ 263%, περισσότερο από διπλάσιο από αυτόν των ΗΠΑ.

Η κεντρική της τράπεζα έχει ορίσει τα επιτόκια κάτω από το μηδέν και τα τελευταία 20 χρόνια στηρίζεται σε τεράστια QE.

Το αποτέλεσμα είναι οι αποδόσεις των πιο μακροπρόθεσμων ομολόγων να υποχωρήσουν.

Περισσότερα από τον Jones

Ο Paul Tudor Jones πιστεύει επίσης ότι η διόγκωση του χρέους είναι ο μόνος τρόπος για να επιλυθεί το ζήτημα χωρίς να ληφθούν αυστηρά δημοσιονομικά μέτρα.

Ίσως γνωρίζει κάτι που εμείς δεν γνωρίζουμε, αλλά η Ιαπωνία αποδεικνύει ότι αυτό δεν ισχύει απαραίτητα - τουλάχιστον όχι ακόμη.

Ο Jones σχολιάζει επίσης ότι πρέπει «να σταθεροποιήσουμε το χρέος προς το ΑΕΠ στο σημείο που είναι τώρα».

Όπως δείξαμε νωρίτερα, το χρέος προς το ΑΕΠ είναι σταθερό και δεν αυξάνεται.

Ο Donald Trump

Ο Paul Tudor Jones και ο Stanley Druckenmiller ανησυχούν για τον πληθωρισμό και τις αποδόσεις των ομολόγων για το ενδεχόμενο που ο Donald Trump γίνει πρόεδρος και οι Ρεπουμπλικάνοι σαρώσουν το Κογκρέσο.

Ας πάμε την υπόθεσή τους ένα τολμηρό βήμα παραπέρα και ας υποθέσουμε ότι ο Donald Trump επιχειρεί αμέσως να μειώσει τους φόρους, να ξοδέψει σαν τρελός και να δημιουργήσει τεράστια ελλείμματα

Ακόμα κι έτσι, πρέπει να αντιμετωπίσει τους Δημοκρατικούς, οι οποίοι θα εξακολουθούν να έχουν σχεδόν το 50% των ψήφων στο Κογκρέσο, και τη Ρεπουμπλικανική Ομάδα Ελευθερίας, που θέλει να περιορίσει τις κρατικές δαπάνες και να εξισορροπήσει τους προϋπολογισμούς.

Συμπέρασμα…

Πιστεύουμε ότι η επιβράδυνση της οικονομικής ανάπτυξης και οι χαμηλότερες τάσεις του πληθωρισμού που εξακολουθούσαν να επικρατούν πριν από την πανδημία επιβεβαιώνονται εκ νέου.

Μπορεί να ακούγεται γελοίο σήμερα, αλλά δεν θα σοκαριστούμε αν οι επενδυτές και η Fed ανησυχούσαν ξανά για τον αποπληθωρισμό τα επόμενα χρόνια.

www.bankingnews.gr

.jpg)

Δεν υπάρχουν σχόλια

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.